报告摘要

事件

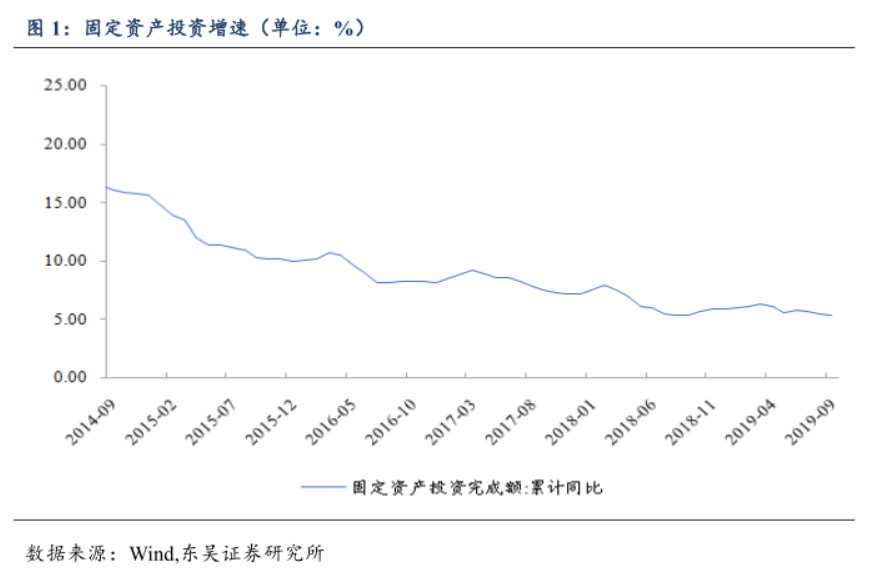

数据公布:2019年10月18日,国家统计局公布2019年9月经济数据:2019年9月固定资产投资累计同比5.4%,前值5.5%;社会消费品零售总额9月单月同比7.8%,前值7.5%;工业增加值9月单月同比5.8%,前值4.4%。

观点

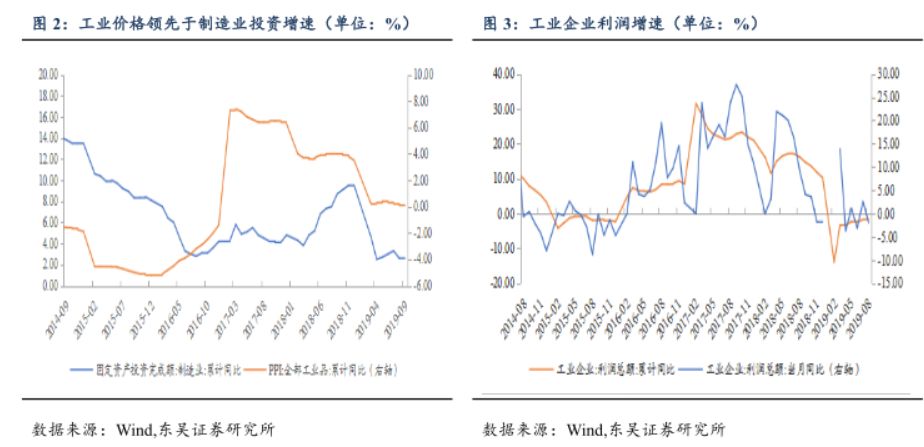

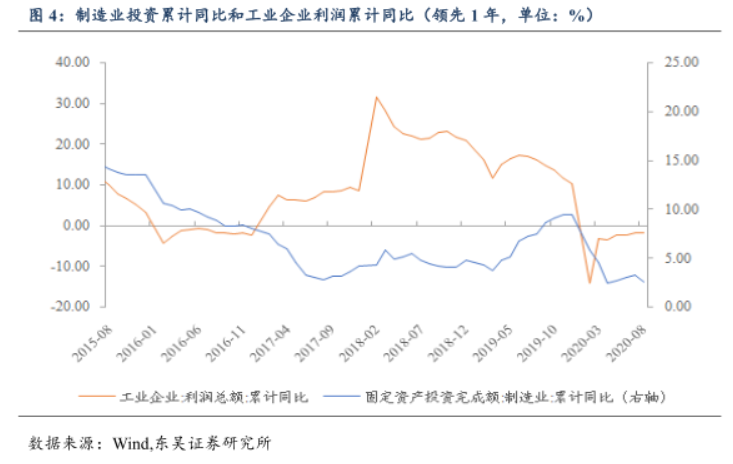

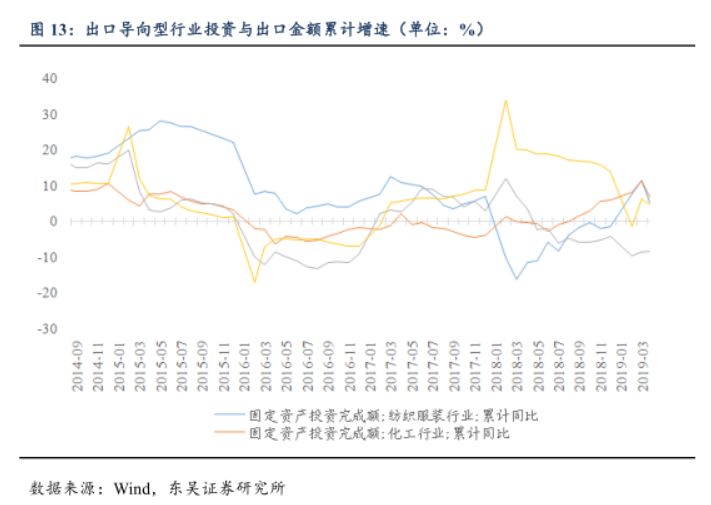

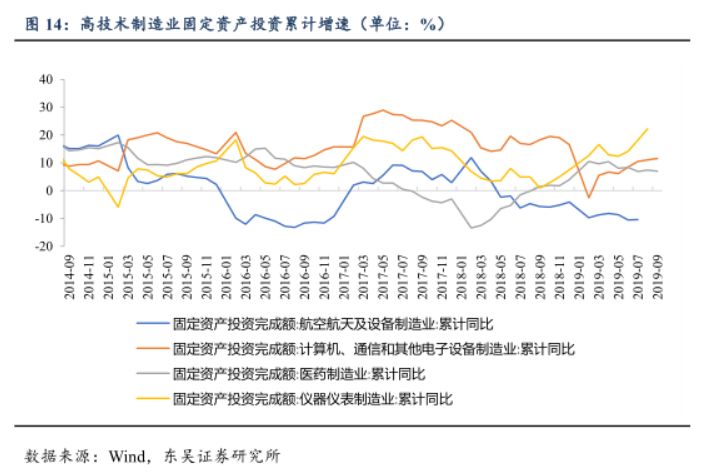

制造业增速回落、地产投资稳定、基建投资有所回升。9月制造业投资增速的下行有两方面原因所致:第一、前瞻指数、企业盈利状况持续低迷,同时PPI处于负值低位,对制造业投资回升形成制约。第二、出口低迷也对制造业投资形成限制,主要系外部需求疲敝和贸易摩擦的影响所致。但同时我们也要看到,高新制造业9月增速依旧较高,呈现一个稳步抬升的趋势,反映调结构仍是重点,这也会对传统制造业带来一定冲击。对于后期判断,我们预计年内之前制造业仍有下行压力,企业盈利下行、外需疲敝以及去年基数过高是主要原因。

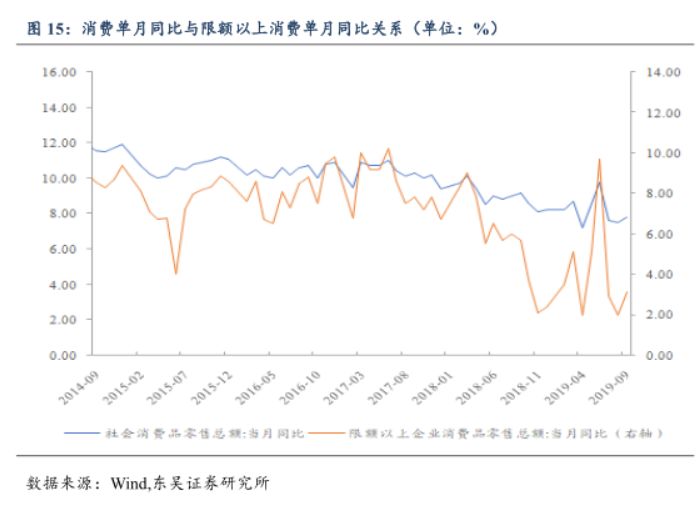

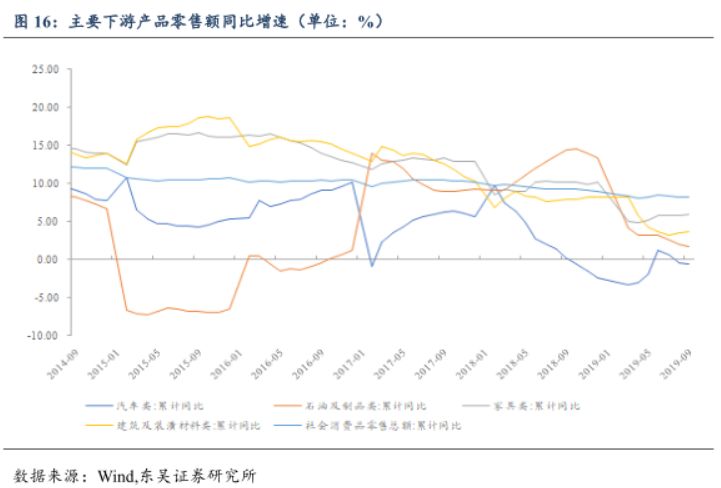

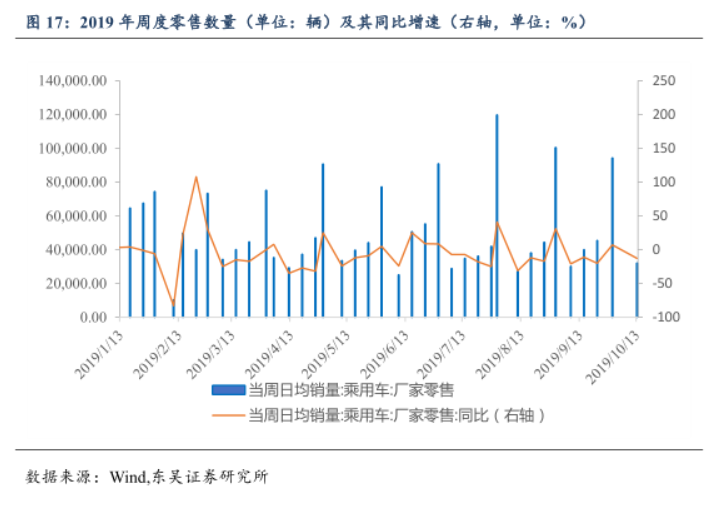

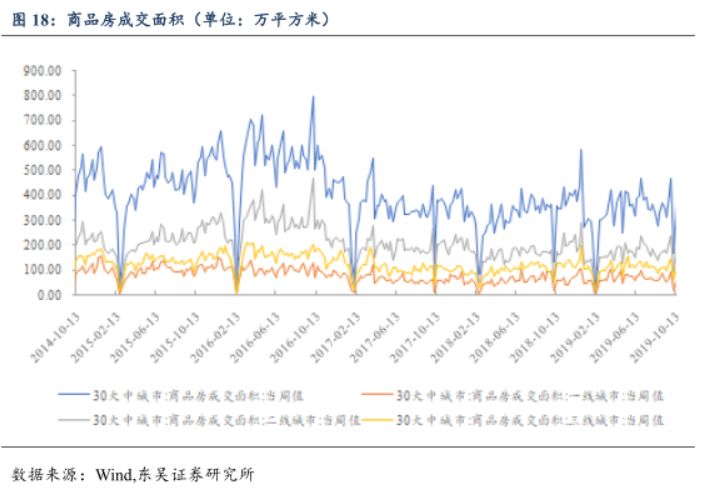

9月社零小幅回升,汽车降幅有所收窄。9月社零表现有所回升,社会消费品零售总额单月同比7.8%,较8月回升0.3个百分点,与预期完全一致。除汽车以外的消费品零售额单月增长9.1%,汽车销售降幅较上月有所收窄,一定程度促进了社零的回升。另外,房地产保持相对强韧,支持了地产后周期行业的回升。这两大因素贡献较大力量促进了社零的回升。展望后期:预计后期消费将保持相对平稳,有待进一步相关政策的刺激。

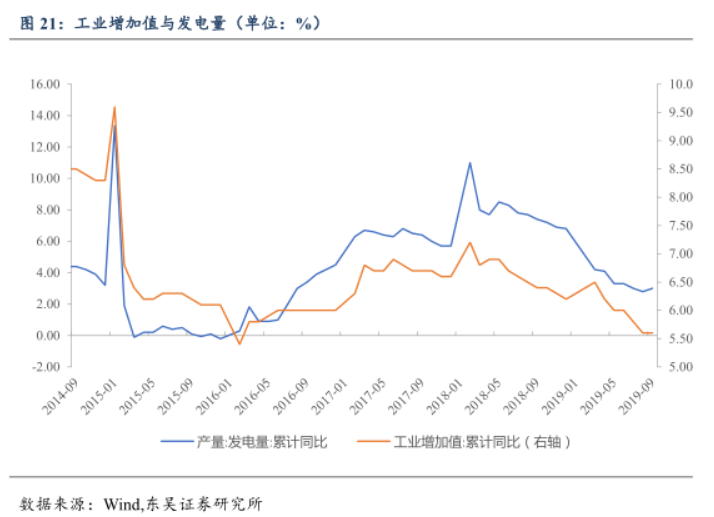

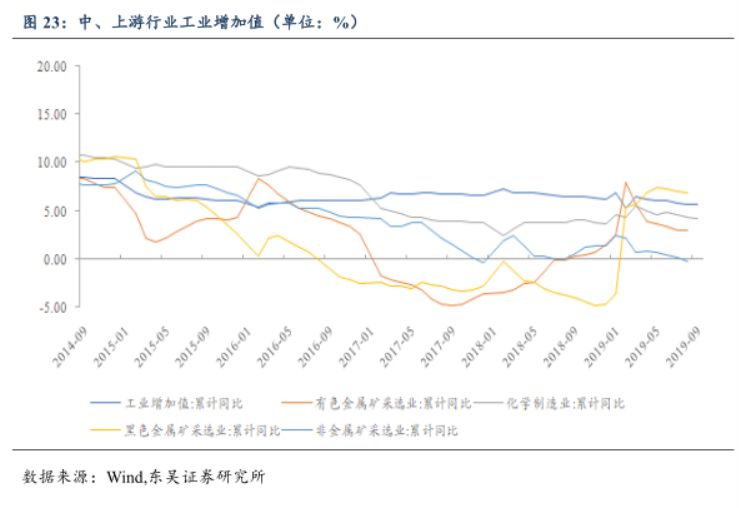

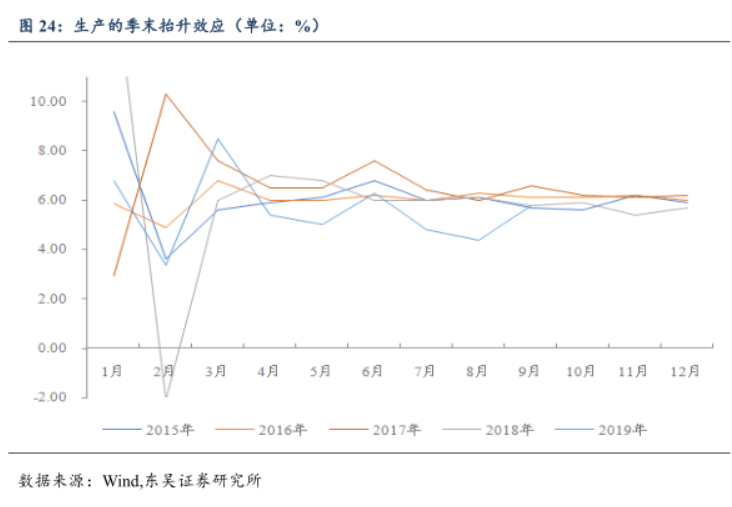

工业生产大幅回升,压力依旧不可小视。9月工业增加值收于5.8%,较8月回升1.4个百分点。对9月工业生产回升幅度略高,但仍符合预期。第一、前瞻指标PMI及生产分项9月回升以及生产的高频数据(六大集团日均耗煤量增速9月同比由负转正、盈利钢厂数量占比回升至76.53%)支持生产确有一定程度回暖。第二、9月生产效率有所抬升,唐山钢厂产能利用率连续三个月回升显示生产效率持续提升。第三、工业生产有季末回升效应,9月表现也符合规律。第四、从三大产业角度来看,9月三大市场中采矿业与制造业有所回升,尤其采矿业的同比回升达4.4个百分点,显示上游回暖为生产回升的主要动力。虽然9月生产有所回暖,但仍应看到PPI持续低位、企业盈利较差、同时全球经济下行压力加大,外需相对疲敝,因此预计四季度生产压力依旧较大。

未来展望:整体来看,三季度GDP当季同比收于6.0%,略低于市场预期,其中制造业投资疲敝、基建对冲力度不足以及外需疲敝对经济负向影响较大,四季度下行压力仍大。具体来说三大投资中:房地产保持韧性,但在“房住不炒”的基调以及限制融资的政策的背景下,其后期仍有下行压力。制造业层面:受企业盈利较差以及PPI低位影响,预计年末制造业难有回升的可能。基建方面:四季度地方债提前发行对基建有一定作用,但受落地幅度有限以及控制隐形债务等因素影响,基建增速回升幅度相对有限。生产方面:企业盈利较差,大宗产品价格低位叠加外需疲敝的作用下,预计年内生产难以保持高速回升趋势。

风险提示:企业盈利下行,PPI持续负值波动。

正文

事件:国家统计局公布9月经济数据

2019年10月18日,国家统计局公布2019年9月经济数据:2019年9月固定资产投资累计同比5.4%,前值5.5%;社会消费品零售总额9月单月同比7.8%,前值7.5%;工业增加值9月单月同比5.8%,前值4.4%。

对此,我们的点评如下:

1. 制造业增速回落、地产投资稳定、基建投资有所回升

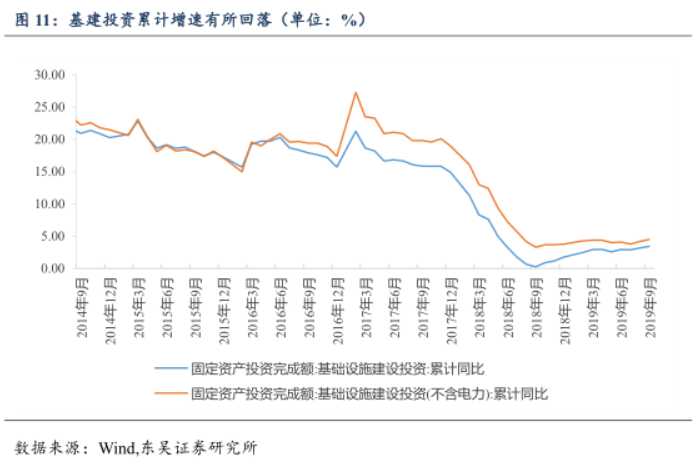

2019年1~9月固定资产投资累计同比增长5.4%,较1-8月下降0.1个百分点。具体来说:9月房地产、制造业以及基建(不含电力热力水)累计增速分别为10.5%、2.5%、4.5%。与上月相比,制造业增速回落0.1个百分点,地产与上月持平,基建有所回升。

2019年9月固定资产投资同比增速收于5.5%,,较8月回落0.1个百分点,其中制造业投资累计同比有所回落,增速收于2.5%,较前值回落0.1个百分点,9月制造业投资增速的下行有两方面原因所致:第一、前瞻指数、企业盈利状况持续低迷,同时PPI处于负值低位,对制造业投资回升形成制约。第二、出口低迷也对制造业投资形成限制,主要系外部需求疲敝和贸易摩擦的影响所致。但同时我们也要看到,高新制造业9月增速依旧较高,呈现一个稳步抬升的趋势,反映调结构仍是重点,这也会对传统制造业带来一定冲击。对于后期判断,我们预计年内之前制造业仍有下行压力,企业盈利下行、外需疲敝以及去年基数过高是主要原因。

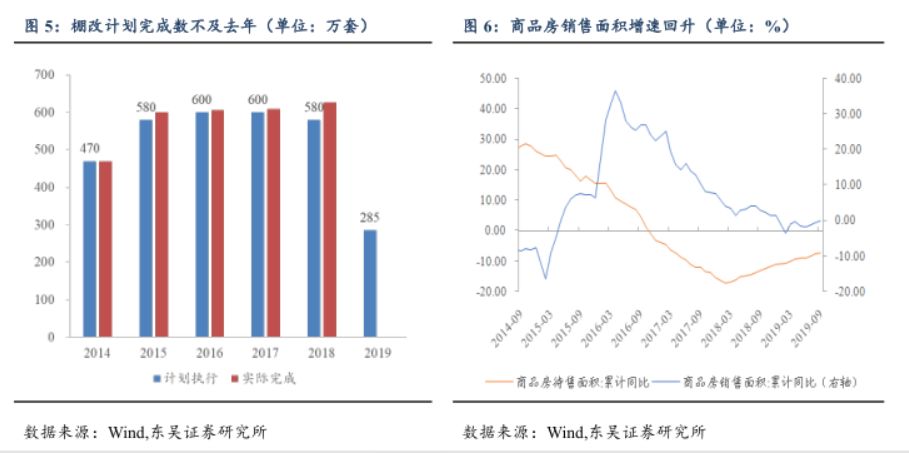

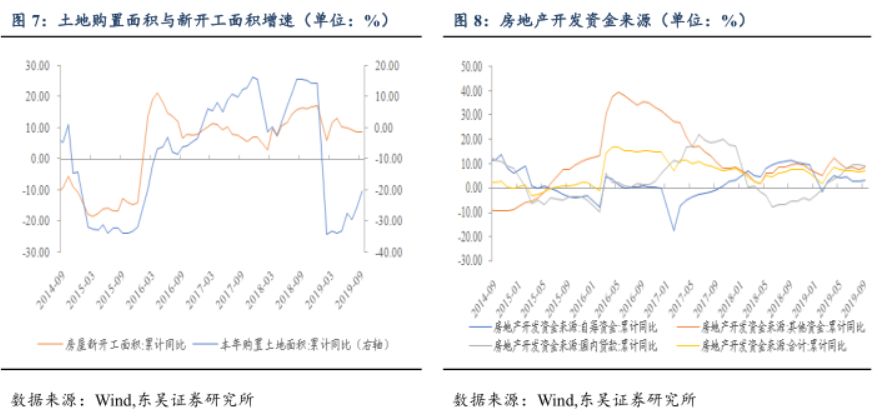

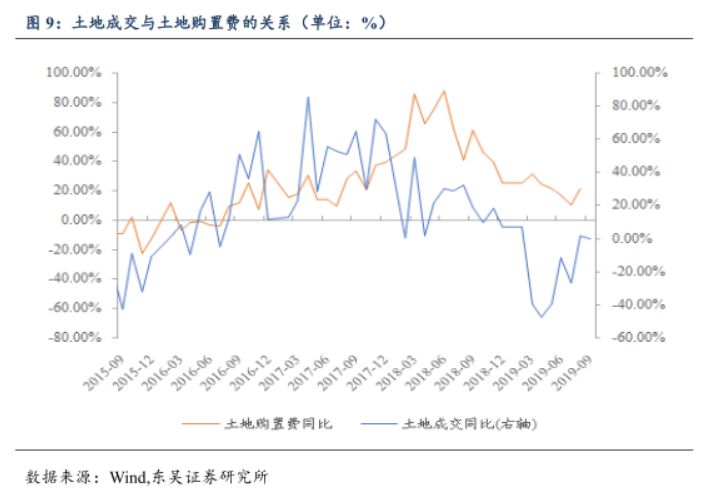

1-9月房地产累计同比为10.5%,增速与1-8月份持平。地产仍保持相对强劲。此前连续四个月的回落暂停,但我们判断房地产投资仍有下行压力:第一、“房住不炒”的基调不会变,针对房地产的相关政策不会有所放松。第二、房地产融资仍然受到限制,投资将受到制约。第三、企业拿地意愿依然较差,新开工增速下行。第四,9月商品房销售面积增速为2.9%,销售额增速为9.4%,销售增速下行会拉低建安费用的水平。

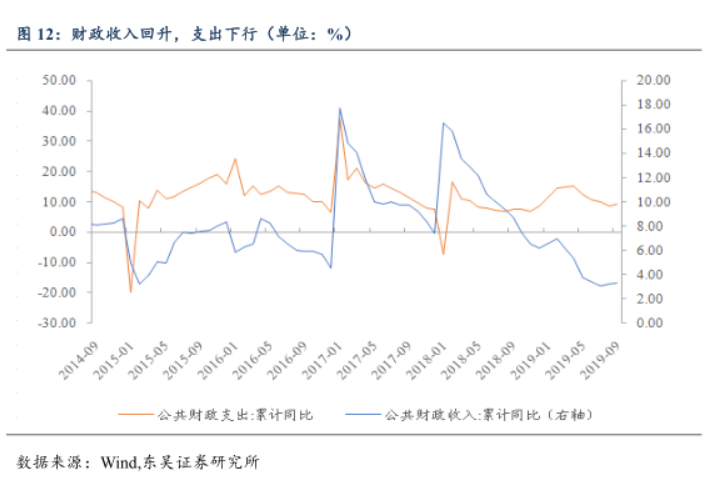

1-9月基建增速(不含电力热力水的分项)收于4.5%,较前值回升0.3个百分点,体现基建托底经济。基建投资小幅回升,原因有二:首先是基数效应,去年应该是9月基建(不含电力)增速累计同比3.3%,处于近年最低水平。其次是三季度地方专项债加速发行,对基建回升起到促进作用。但基建整体回暖幅度不及预期,其主要原因有三:第一、地方政府控制隐性债务,第二、经济结构调整是调整的主要方向,而非之前单纯依靠基建、地产对冲下行的调控方式。第三、猪价催生CPI高企,货币政策受到一定制约,货币政策未进一步放松也对基建形成制约。

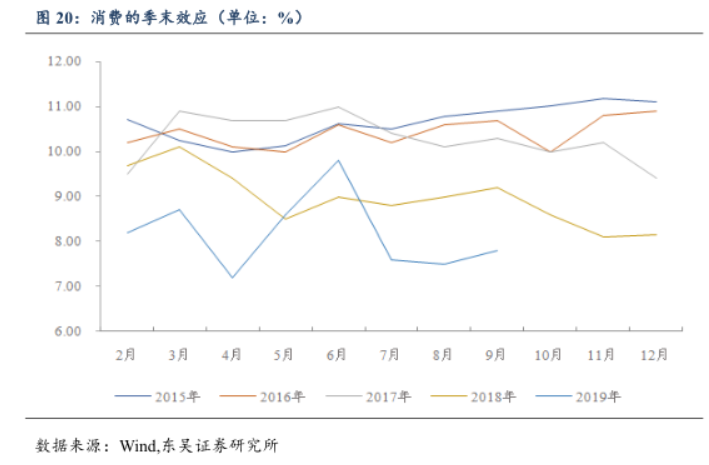

2. 9月社零小幅回升,汽车降幅有所收窄

9月社零表现有所回升,社会消费品零售总额单月同比7.8%,较8月回升0.3个百分点,与预期完全一致。除汽车以外的消费品零售额单月增长9.1%,汽车销售降幅较上月有所收窄,一定程度促进了社零的回升。另外,房地产保持相对强韧,支持了地产后周期行业的回升,这两大因素贡献较大力量促进了社零的回升。除此之外,消费当月同比有明显的季末上升效应,当月同比在近五年中都呈现季末回升趋势,尤其是第一、二、三季度表现明显。展望后期:预计后期消费将保持相对平稳,有待进一步相关政策的刺激。

3. 工业生产大幅回升,压力依旧不可小视

9月工业增加值收于5.8%,较8月回升1.4个百分点。对9月工业生产回升幅度略高,但仍符合预期。第一、前瞻指标PMI及生产分项9月回升以及生产的高频数据(六大集团日均耗煤量增速9月同比由负转正、盈利钢厂数量占比回升至76.53%)支持生产确有一定程度回暖。第二、9月生产效率有所抬升,唐山钢厂产能利用率连续三个月回升显示生产效率持续提升。第三、工业生产有季末回升效应(工业增加值当月同比在第一、二、三季度有明显的季末上升效应),9月表现也符合规律。第四、从三大产业角度来看,9月三大市场中采矿业与制造业有所回升,尤其采矿业的同比回升达4.4个百分点,显示上游回暖为生产回升的主要动力。虽然9月生产有所回暖,但仍应看到PPI持续低位、企业盈利较差、同时全球经济下行压力加大,外需相对疲敝,因此预计四季度生产压力依旧较大。

4. 未来展望

整体来看,三季度GDP当季同比收于6.0%,略低于市场预期,其中制造业投资疲敝、基建对冲力度不足以及外需疲敝对经济负向影响较大,四季度下行压力仍大。具体来说三大投资中:房地产保持韧性,但在“房住不炒”的基调以及限制融资的政策的背景下,其后期仍有下行压力。制造业层面:受企业盈利较差以及PPI低位影响,预计年末制造业难有回升的可能。基建方面:四季度地方债提前发行对基建有一定作用,但受落地幅度有限以及控制隐形债务等因素影响,基建增速回升幅度相对有限。生产方面:企业盈利较差,大宗产品价格低位叠加外需疲敝的作用下,预计年内生产难以保持高速回升趋势。

5. 风险提示

企业盈利下行,PPI持续负值波动。

相关报告

【东吴固收李勇·8月经济数据点评】数据低迷压力仍大,托底政策仍将推出

【东吴固收李勇·7月经济数据点评】生产消费大幅下行,内外疲敝仍将延续

【东吴固收李勇·6月经济数据点评】生产、消费超出预期,三季度压力仍较大

免责声明