来源:21世纪经济报道、格隆汇、全景网、第一财经、 腾讯科技、国际金融报、华尔街日报、路透社、IPO头条,转载请注明来源!

几年后,当商学院教授们在写他们的WeWork案例研究时,最大的实践教训之一可能是:WeWork应该从软银的孙正义那里少拿点钱。

2019年9月,估值一度超470亿美元(约合人民币3320亿元)的“独角兽”:WeWork,突然变得“一文不值”。

而这一切,都要从WeWork启动IPO说起。2019年8月,WeWork以470亿美元的估值,向美国证券交易委员会提交IPO招股书,却惨遭“打脸”:

报价从470亿美元开始,一路跌倒250亿美元、170亿美元、120亿美元……腰斩再腰斩。

一旦上市,几乎所有一级市场的投资人将“血本无归”,最终WeWork在10月6号无奈撤回招股书,搁浅IPO的计划。

暴跌情绪泛滥,10月10日,福布斯更是将WeWork的最新估值调低至28亿美元(约合人民币198亿元)。

一级市场吹起来的3300亿泡沫,在二级市场的门口突然破灭,可谓是2019年最悲惨的IPO。

据CNBC报道,10月22日,软银计划为即将现金流枯竭的WeWork提供40-50亿美元投资,对应WeWork的整体估值为75亿-80亿美元(约560亿元人民币),相比年初的470亿美元(约3290亿元人民币)估值只剩17%。软银将控股超过70%。

此外,为了让WeWork创始人Adam Neumann(亚当·诺依曼)放弃对WeWork的控制,软银将向诺依曼支付约17亿美元(约119亿元人民币)的补偿,其中包括9.7亿美元的股权,1.85亿美元的咨询费,以及5亿美元的信贷。

长期以来,WeWork以共享办公空间的商业模式为荣,将长租办公空间改造再出租,赚取中间差价。这一商业模式并不复杂,但WeWork被加上“共享办公鼻祖”“颠覆传统写字楼”等光环后,这一切就不同了。

WeWork神话

WeWork成立于2010年,主要为企业家、自由职业者、小型企业及大公司员工提供共享办公的空间。9年来,WeWork迅速崛起,目前业务覆盖32个国家和地区,会员共计27万名,几乎成为“共享办公”的代名词。

WeWork的两位联合创始人诺依曼和Miguel McKelvey(米格尔·迈克尔维)曾在纽约同一栋办公大楼工作,并在那里相识。在2008年,两人联合创办了了绿桌公司(Green Desk)。绿桌公司提供可持续的联合办公空间,里面有可回收的家具和绿色办公用品。尽管当时房地产市场不景气,绿桌公司却蓬勃发展。之后,两位创始人意识到不是“可持续”这个概念吸引大家来到绿桌公司,而是共享办公。

2010年,两人卖掉了绿桌公司的股份,创办了WeWork。在接下来的2年里,WeWork新开了4家办公空间,并引起了顶级风投公司Benchmark的注意。Benchmark是Twitter和Uber的早期投资者。

凭借Benchmark的投资,到2014年,WeWork的办公空间面积达到150万平方英尺,会员数量达到10000人。随着更多风险资金的涌入,WeWork办公空间的数量激增。在2014年,WeWork走出美国,在伦敦开设了自己的第一家国际办公空间。

2017年,WeWork第200个办公空间正式开幕,也就是在这一年,诺依曼碰到了软银的孙正义。

孙正义与诺依曼在WeWork的总部进行了会面,并且明确表示自己只有12分钟的参观时间。在这短短的12分钟之后,他邀请诺依曼上了自己的车,在车里孙正义用自己的iPad草拟了对WeWork的投资计划,他要想对WeWork进行44亿美元的投资。孙正义告诉诺依曼,要将WeWork的规模发展到比他自己最早预想的大10倍。他还要求诺依曼意识到一点,在一场战斗中,当个疯子比当个聪明人更有用,他认为WeWork当前还是不够疯狂。孙正义认为,WeWork有可能会价值“数千亿美元”。

危机浮现

2018年12月,WeWork以We Company的名义秘密提交IPO申请。4个月之后,也即是2019年4月,诺依曼对此进行了公布。

据第一财经,今年1月,软银直接向WeWork投资了20亿美元。当时,WeWork风光无限,被市场认为是一家超级独角兽,软银给其的估值高达470亿美元。

但是随着IPO文件的逐步公布,投资者却对这家超级独角兽产生了质疑。

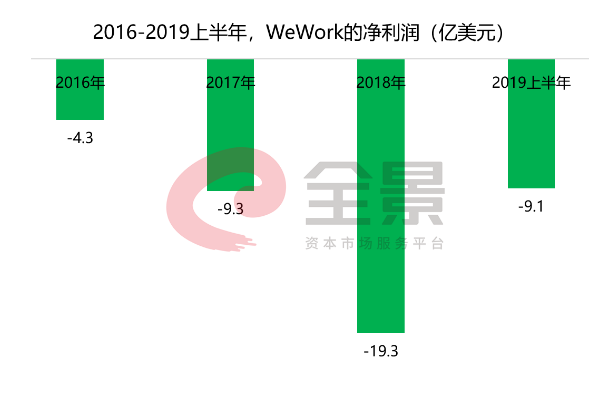

营收的持续增长来源于背后门店不断扩张带来的亏损。WeWork从未实现盈利,且亏损金额越来越大。

近3年半的时间,WeWork累计亏掉了42亿美元(约合人民币近300亿元)。同时,意味着WeWork每创造一美元收入,就要亏损约一美元,基本上属于“赔本赚吆喝”的状态。或许正是因为持续、巨额的亏损,吓退了IPO报价机构们。

WeWork在招股说明书中表示,“长期看,尽管我们不认为净亏损占我们收入的百分比会增加,但这一比例可能会在短期内增加,并将继续绝对增长。”孙正义也曾表示WeWork将在10年之内“实现可观的盈利”。

这些说辞并无法缓解投资者的担忧。Sanford C.Bernstein分析师克里斯·莱恩预计,WeWork需要在未来4年内需要有72亿美元现金,才能够把现金流转正。而如果在2022年之前出现经济衰退,那么它所需要的钱,将提升到98亿美元。

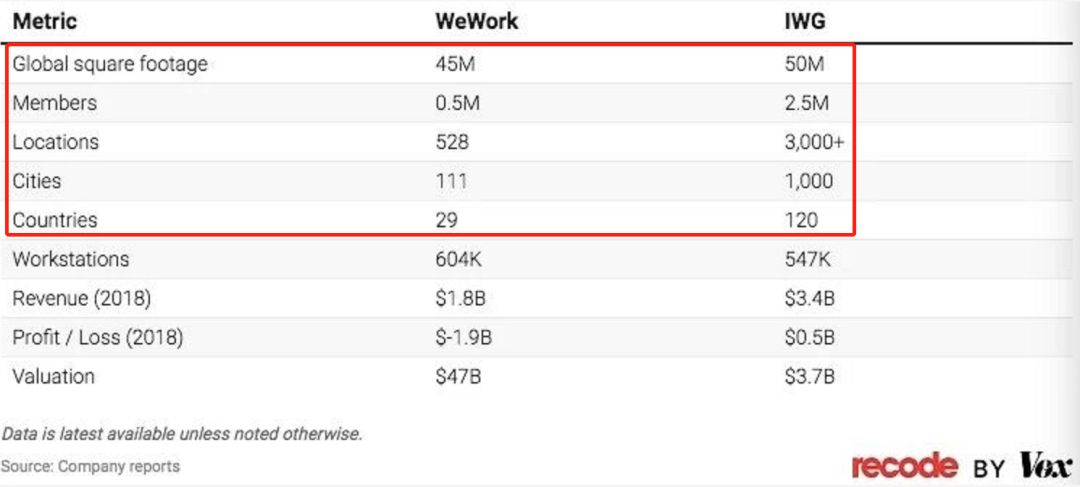

但是WeWork过高的溢价与其业绩形成的巨大反差让投资者担心,除此之外,许多观察人士和投资者将其视为一家房地产公司,而非科技公司。尽管WeWork在上市申请文件中123次使用“科技”一词,但它的基本商业模式与其最大竞争对手IWG没有什么不同。IWG通常被认为是一家房地产公司。资本吹起来的“大泡沫”?

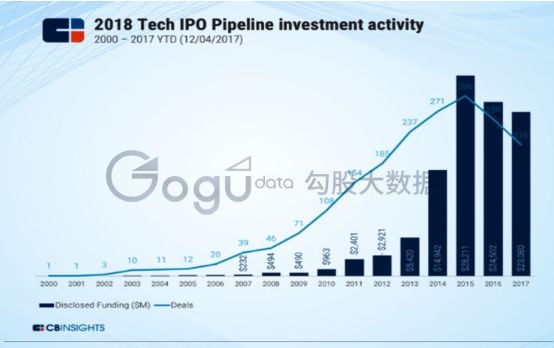

WeWork的高估值,是资本们的推波助澜。早期利用闪电式扩张占领成功的企业包括Dropbox,领英(LinkedIn),Facebook等有名企业,国内的阿里巴巴也算一个。VC们从这些企业上手后中挣得盆满钵满。得到甜头后的VC在一级市场疯狂投资于正在采用闪电式扩张战略的企业。其中以软银最为明显,软银在2016年成立了1000亿美元的愿景基金,把赌注重重压在Uber,Slack,WeWork、DoorDash等新经济企业。VC不断为这些连续亏损的企业输血,造就了一个个庞然大物。根据CB Insights数据显示,自从2000年以来,335家科技一共融得了1.04千亿美元,其中750亿美元是从2015年之后融得的。迫于进一步融资和VC退出的压力,这些公司在2019年开始逐渐开启IPO之路。

然而,在开启IPO之前,这些独家兽已经被VC推到一个高不可攀的估值。根据CB Insights的数据,今年年初前10估值独角兽中,Uber和WeWork分别排在第二和第四位。

然而,二级市场并不是这么的玩法,华尔街喜欢他们看得懂的商业模型,而且更看重盈利。今年以来上市的独角兽,持续亏损的企业不断被投资者抛售,Uber(优步)累计下跌35%,Lyft(福来车)股价接进腰斩,Slack市值蒸发了40%。

共享经济独家兽们在二级市场连续扑街,VC们亏损严重,让我想起了一句经典台词:出来行,始终要还“。前些年在VC们挣的钱,现在又还回去了。巨额的资金消耗,也决定了WeWork的成长史,就是一路融资的过程:

2016年3月,联想控股和弘毅资本牵头的A轮融资,WeWork估值达到160亿美元;

2017年12月,软银集团以200亿美元的估值,投资WeWork 44亿美元;

2018年7月,WeWork再次获得由挚信资本、淡马锡控股、软银集团、软银愿景基金、弘毅投资领投的共计5亿美元B轮融资;

2018年11月,WeWork从日本软银集团公司获得30亿美元的新增投资,估值飙升至470亿美元。

短短2年时间,WeWork的估值飙升了194%,可见一级市场之疯狂。而与WeWork类似的共享空间服务商IWG,成立已有30年,并在全球拥有5000万平方英尺的空间、会员数量超过250万,均碾压WeWork,而其估值仅有37亿美元。

而这也成为了WeWork在IPO路演时,被众多机构下调报价的依据。

摩根士丹利称,WeWork上市的失败标志着一个时代的结束:“为没有实现盈利的互联网企业,提供慷慨资金的日子已经结束了。”本月初,彭博社报道称,9月底宣布推迟IPO数日后,WeWork就向员工发出了裁员警告,声称预计将本月底实施大规模裁员。虽然WeWork的高管并未明确说明具体裁员人数,但是知情人士在接受彭博新闻社采访时透露,此次裁员人数在2000人左右,约占WeWork员工总数的16%。受影响的员工包括产品经理、工程师以及数据科学家。软银才是始作俑者?

WeWork泡沫的破灭,与软银的投资脱不了干系。

WeWork在2018年时的200亿美元估值,实际上也是软银设定的。在2017年成立了规模达千亿美元的软银愿景基金之后,软银在随后一年对WeWork投入了44亿美元。

当WeWork在2018年11月和2019年1月分别接受软银30亿美元和20亿美元投资时,WeWork的估值从200亿美元飙升至470亿美元。换句话说,是软银的投资让WeWork的估值提升了270亿美元。

此前据券商CLSA与研究机构Bernstein预估,过去两年软银及其千亿级投资基金愿景基金通过向WeWork母公司We Company多次注资,已获得后者接近30%的股权,投资规模近110亿美元。

随着WeWork的问题不断被曝出,孙正义的投资不仅没有收到什么回报,反而面临着“打水漂”的风险。

WeWork中止IPO,正是其背后以软银为代表的投资方的决定。自从踏上IPO之路,WeWork的估值一降再降,从最高的470亿美元直线下调至100亿到150亿美元,跌了近三分之二。这个估值,一旦上市无疑会令绝大数投资方亏得血本无归。

当然,面对这样的情况,软银更焦虑。据报道,当地时间10月22日,软银集团已获得WeWork董事会的批准,将接管这家陷入困境的创业公司。按照此前披露的方案,软银计划向WeWork共投资40亿至50亿美元(约合人民币350亿元)用于新融资和现有股票。此次交易对WeWork的预融资估值为75亿至80亿美元,比起今年1月的470亿美元,只剩了个零头。

软银新一轮投资额将由三个部分组成。第一部分,软银计划以30亿美元的价格从现有的股东手上收购WeWork的股份。第二部分,软银计划以认股权证的形式,加速向WeWork注资15亿美元。第三部分,软银联合瑞穗集团为WeWork提供约50亿美元银团贷款。软银希望大量的现金注入后,WeWork可以实现正向自由现金流,并实现盈利。

此外,为了让诺依曼放弃对WeWork的控制,软银将向诺依曼支付约17亿美元(约119亿元人民币)的补偿,其中包括9.7亿美元的股权,1.85亿美元的咨询费,以及5亿美元的信贷。

一旦融资顺利完成,软银对WeWork的控制权将超过70%。软银首席运营官Marcelo Claure将接替诺依曼担任董事长。

这意味着,软银将在WeWork身上烧更多钱。

现在,WeWork的“上市”风波终于可以告一段落。WeWork未来的发展以及市场估值就要依靠软银来指引。毕竟,软银已经在WeWork身上耗费了100多亿美元,远远高于WeWork眼下的估值。

众所周知,软银曾经投资阿里巴巴2000万美元,获得了超过1000亿美元的回报。迄今为止,软银也是阿里巴巴集团的第一大股东,孙正义也被称为“马云背后的男人”。 此外软银也是Uber、滴滴、Grab、ARM、OYO、饿了么等企业的投资者,这些企业组成了当今互联网世界的金字塔。为此,孙正义称自己为“独角兽猎人”,他自己也曾以700亿美元财富超过比尔·盖茨,做了3天世界首富。

如今WeWork可能成为孙正义最失败的一笔生意。

摩根士丹利(Morgan Stanley)首席美国股票策略师迈克·威尔逊(Mike Wilsons)在给投资者的报告中指出:“WeWork IPO的失败标志着一个时代的终结——即‘哪怕公司不盈利也可以获得巨大市场估值’的时代宣告终结。”