2019年10月第四周

化工周观点

西南化工杨林团队

杨林 CPA 13621397096(北京)

(执业证号:S1250518100002)

黄景文 18516770371(深圳)

(执业证号:S1250517070002)

周峰春 15021700247(上海)

(执业证号:S1250519080005)

薛聪 17698099528(北京)

【西南证券—江苏索普研究报告】国资老树开新花,醋酸龙头弹性大【西南证券—三联虹普深度报告】受益塑料回收订单增长,纺织行业EPC龙头成长可期

【西南证券—沃特股份深度报告】布局5G产业链的改性塑料企业

【西南证券—PVA行业专题报告】PVA需求持续增长,下游高端产品有望实现进口替代

【西南证券—LCP行业报告】5G进程加速,LCP迎来国产化发展机遇

【西南证券—生物降解塑料行业报告】生物降解塑料有望爆发增长,金发科技充分受益

【西南证券—新宙邦产品分析与梳理】

【西南证券—石大胜华产品分析与梳理】

【西南证券—萤石行业分析框架】

【西南证券化工行业分析框架】

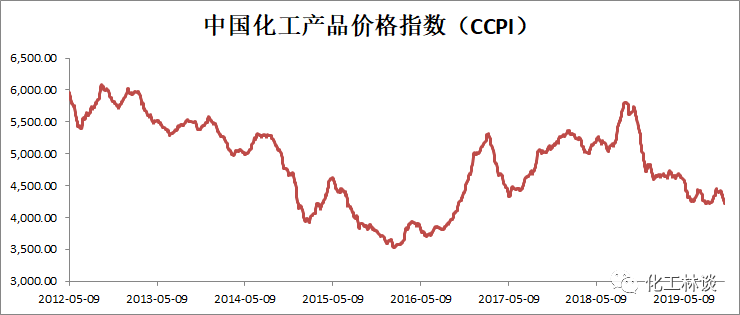

01 化工指数情况

中国化工产品价格指数

本周四(10月24日),中国化工产品价格指数(CCPI)为4218点,较上周四(10月18日)的4280点下跌1.45%。化工(申万)指数收盘于2482.15点,较上周下跌0.74%,跑输沪深300指数0.73%。本周化工产品价格涨幅前五的为液氯(+63.3%)、盐酸(+30.97%)、天然气(+14.86%)、双氧水(+5.3%)、R22(+4%);化工产品跌幅前五的为甲醇(-11.86%)、硝酸(-11.69%)、丁二烯(-8.57%)、VD3(-8.28%)、甲醛(-7.94%)。展望四季度,我们仍然看好碳酸二甲酯(DMC)价格基于需求端的增长而趋势性上涨,目前非光气法PC的刚性需求开始逐渐兑现,重点推荐【石大胜华】;未来3-5年,国内约300-500万吨的己内酰胺-锦纶产能投放,同时锦纶-涤纶价差将收窄,锦纶需求有望增长,带来上游工程建设订单大幅增长,同时公司与华为、TMT合作布局智能及大数据制造,将对化纤行业带来深刻影响变革,我们重点推荐国内锦纶行业EPC龙头【三联虹普】;聚氨酯发泡剂F141B因配额问题,导致市场缺货严重,价格大幅暴涨,关注行业绝对龙头【三美股份】,同时公司一期2万吨最高等级无水级电子级氟化氢将年内投产,未来将加速国产替代;棕榈油价格底部反转确认,基于印尼和马来西亚的生物柴油需求增长,2020年棕榈油有望趋势性上涨,关注【赞宇科技】;5G手机的推广及基站的大规模建设,将带来LCP材料的爆发性增长,建议关注【金发科技】、【沃特股份】,同时我们长期重点推荐【万华化学】、【华鲁恒升】、【新和成】、【新宙邦】等在各自细分行业内具备核心竞争力同时又还处于成长期的优秀公司。

02 本周重点产品点评

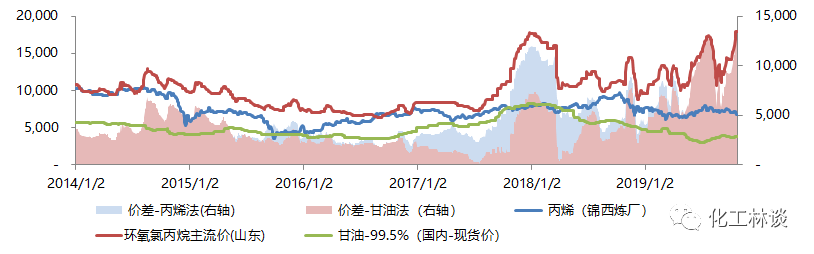

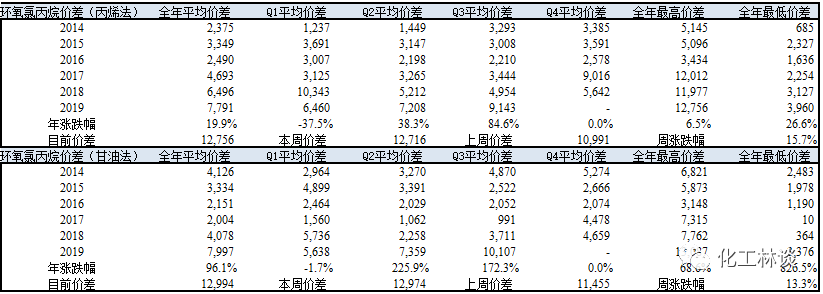

环氧氯丙烷

核心观点

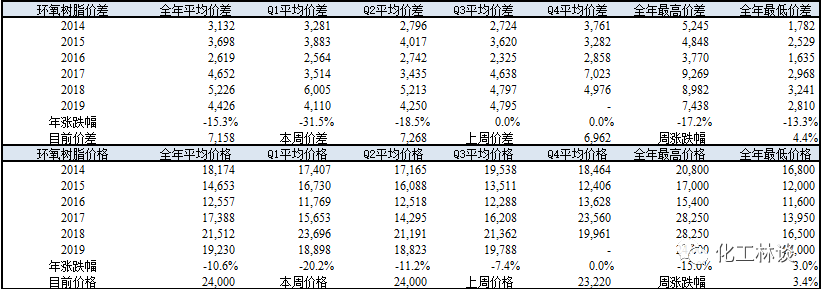

本周环氧氯丙烷价格继续强势上涨,价格再创年内新高,华东地区主流价格上涨至18200-18500元/吨,本周价格上周超过500元/吨,目前山东海力32万吨装置及江苏海兴13万吨装置继续停车,同时东营联成和赫邦合计7万吨装置近期将开始检修,江苏扬农10万吨装置和宁波环洋7万吨装置也将于11月份开始检修,未来供给仍然将非常紧张。下游环氧树脂价格大幅上涨,华东地区主流价格在23600-24500元/吨,卓创资讯测算当前国内主流甘油法工艺毛利已经达到10000元/吨左右,当前货源供应紧张主要是因为华东地区大厂因环保、安全生产等因素迟迟未能复产所致,同时未来国内仍将有产能检修,我们判断近期环氧氯丙烷价格仍有可能再度上涨,建议关注具备7.5万吨的【滨化股份】。价格/价差走势

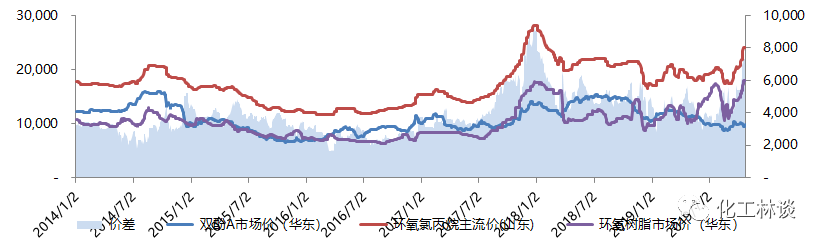

环氧树脂

核心观点

本周在原材料环氧氯丙烷大幅上涨的助推下,环氧树脂价格大幅上行至约24000-24500元/吨,上涨幅度达到约500元/吨,创去年以来的新高,接近历史最高水平。10月17日部分环氧树脂企业发布通知称,因环氧氯丙烷供应紧张,价格持续上涨,对企业的运行造成了很大的影响,因此即日起开始限量供应。同时供给侧的减少是近几年环氧树脂大涨的根本原因,生产环氧树脂的主要污染物为废盐水,据报道目前黄山的环氧企业大都已经入园,废水集中处理,去年8月,一度发生园区内环氧企业临时停产的消息,也引发大涨行情发生,目前环氧树脂毛利约4000元/吨。我们判断在原材料价格继续上涨,下游涂料、电子电器等行业处于旺季的背景下,近期环氧树脂价格有望继续上涨,建议关注具备10万吨产能的【宏昌电子】。价格/价差走势

F141b

核心观点

本周F141b市场货源紧缺,周内报价大幅提高3000元左右,最新市场价格上涨至25000-26000元/吨。主要原因有两方面,一是国内F141b企业的生产配额基本用完,对市场供应有限,另一方面下半年以来国内F141b管理趋严,7-9月生态环境部部署开展全国消耗臭氧层物质执法专项行动,叠加十一国庆、8、9月份下游相对开工旺季,F141b市场库存快速消化,目前下游企业基本无库存状态。F141b属于消耗臭氧层物质,其生产受到配额限制,导致F141b近年来供应持续偏紧,2019年F141b生产配额6.23万吨(内用3.85万吨),较2013年缩减32%,按照蒙特利尔协定,2020年F141b生产配额将继续减少至5万吨,供给端进一步收缩。目前国内F141b生产配额企业只有4家:三美股份、三爱富、巨化股份、鲁轩工贸,行业集中度较高,其中三美股份生产配额3.43万吨,占比达55%,拥有绝对的市场话语权,未来F141b涨价也是受益最大标的。建议重点关注【三美股份】。价格/价差走势

相关研报回顾

【西南证券—三美股份深度报告】周期底部彰显龙头本色,高纯电子氢氟酸引领成长

【西南证券-氟化工产业链分析框架】【化工行业点评】最严ODS执法行动开始,F141B价格有望趋势上涨

碳酸二甲酯

核心观点

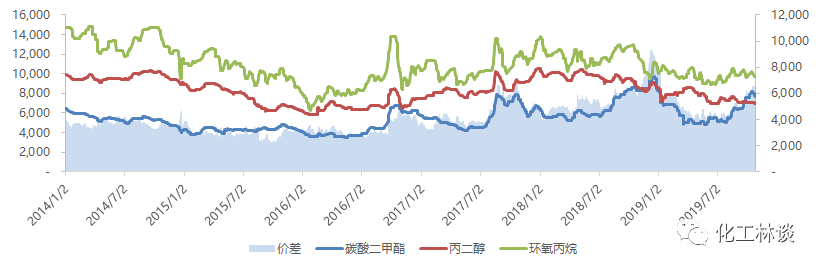

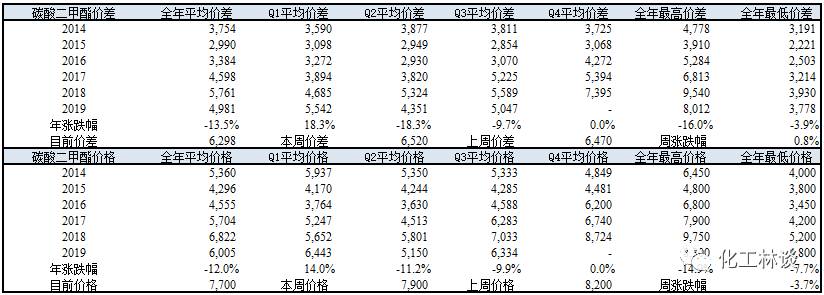

本周DMC价格高位震荡,工业级价格窄幅回落,电池级大幅上涨,山东地区工业级DMC出厂价格在7900-8500元/吨,华东、华南地区DMC主流成交价在8500元/吨左右,电池级、超纯级DMC报价分别上涨至800元/吨至10400、10700元/吨。工业级价格回落一方面由于安徽铜陵6万吨/年装置复产,目前行业装置均正常开工,开工率保持高位;另一方面原材料环氧丙烷(PO)价格回落,成本端支撑减弱,本周山东地区PO价格下降350元/吨至9900-10000元/吨。需求端来看,下游PC厂家采购逐渐放量,利华益13万吨/年装置开工正常,每周对DMC刚需在1000吨左右;泸天化10万吨/年装置开工负荷继续提升,开工率7成左右;湖北甘宁7万吨/年装置已经开车,正处于调试提负阶段;濮阳盛通聚源13万吨/年装置单机试车,将开始大量采购DMC,明年还将有合计56万吨的非光气法PC装置投产。电解液方面,9月份起下游磷酸铁锂电池排产提升(磷酸铁锂DMC占比40%,三元电池DMC占比10%),拉动电池级DMC需求,目前订单情况良好。我们预计PC端泸天化开工率持续爬坡,濮阳盛通聚源有望在四季度投产,新能源车下半年仍有望继续冲量,拉动对于DMC的需求。我们前期对于DMC价格判断开始正式兑现,我们认为展望四季度,DMC价格还将保持上升趋势,重点具备权益产能10.5万吨产能的【石大胜华】。

价格/价差走势

相关研报回顾

【西南证券—石大胜华产品分析与梳理】

【西南化工电解液溶剂行业专题报告】

【西南证券—碳酸二甲酯行业研究报告】原料供给受限,下游需求持续增长,碳酸二甲酯迎来景气周期【西南证券—石大胜华研究报告】国内电解液溶剂龙头,具备DMC全产业链优势

MDI

核心观点

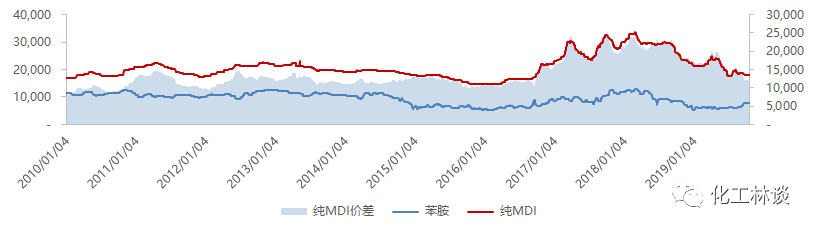

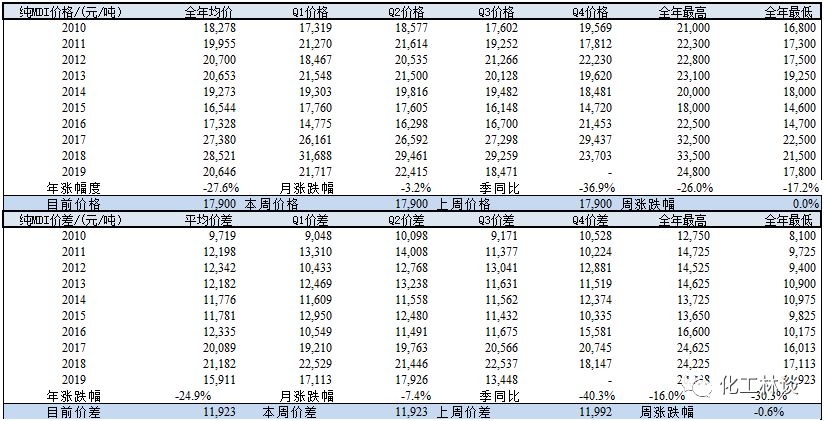

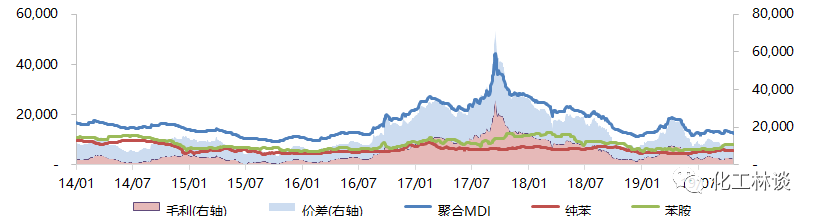

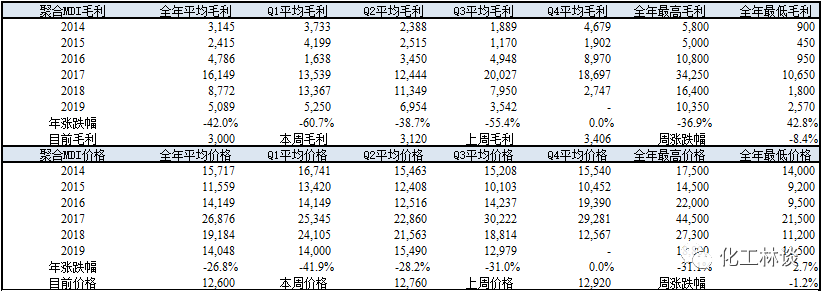

在发泡剂F141B因配额断货大涨的背景下,本周国内聚合MDI价格出现下跌,山东及华东地区万华PM200价格下跌200元至约12800元/吨左右,上海外资货源价格约11900-12000元/吨,纯MDI华东地区价格下跌至约17300-17500元/吨,万华公布宁波两套装置装置将于10月底至11月分别检修55天,同时重庆巴斯夫装置12月份也将检修一个月。原材料方面,纯苯价格约5500元/吨以上,苯胺价格则继续上涨至8000元/吨左右,卓创资讯计算目前行业纯MDI毛利约2900元/吨,聚合MDI利润则比较微薄。由于相关产品F141B因配额问题,导致市场缺货严重,价格大幅上涨,因此抑制了聚合MDI需求,甚至部分下游行业甚至停工,同时北方逐渐进入冬季,外墙及保温领域需求减弱,因此我们判断未来聚合MDI价格将继续走弱。长期来看期【万华化学】收购瑞典国际化工100%股权,并完成福建康乃尔51%股权变更,进一步巩固了在国内MDI技术的核心护城河,全球范围内维护了市场秩序,同时控制福建康乃尔聚氨酯公司,进一步垄断了国内MDI行业新增产能,未来三年在全球MDI行业份额将提高至30%以上,我们继续重点推荐。价格/价差走势

相关研报回顾

【西南证券-万华化学产品分析与梳理】

油脂化工

核心观点

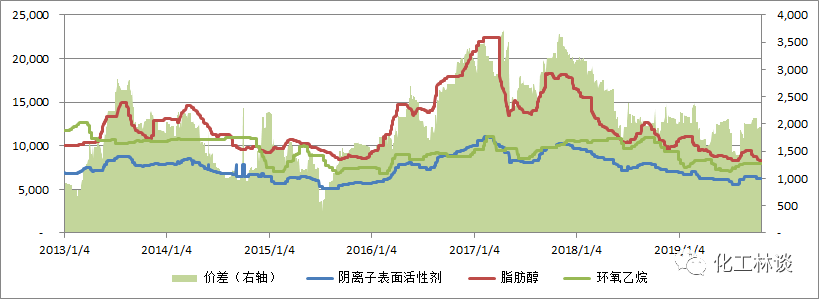

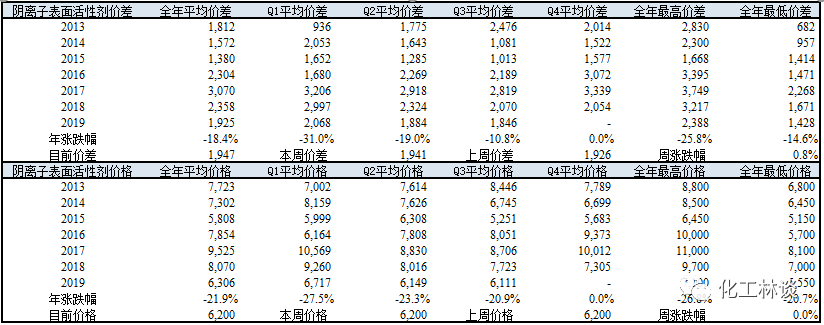

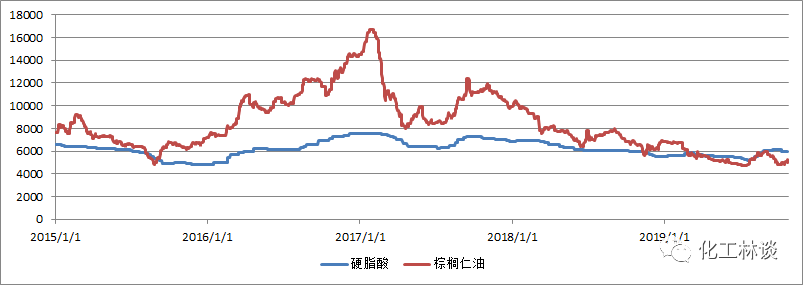

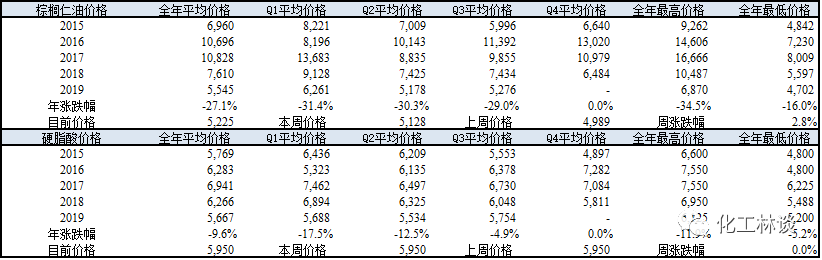

受到印尼决定在2020年1月1日执行生物柴油B30政策的影响(及马来西亚B20计划影响),以及马来西亚与印度关系缓和的影响,本周国内外棕榈油及棕榈仁油价格均明显上涨,目前国内各港口价格约4950-5100元/吨,同时下游脂肪醇、脂肪酸、阴离子表面活性剂等产品价格也维持在近期高位。美国USDA数据继续下调大豆产量,同时国内猪瘟影响导致大豆加工厂开工率下滑,均支撑豆油价格,因此想应也对棕榈油价格形成支撑。受益于食品领域及生物柴油需求的增长,2019年全球的棕榈油需求将增加至少700万吨,全球市场表观消费量预计将达到7700万吨棕榈油,但由于全球最大棕榈油产地印尼和马来西亚产量的下滑,明年供应很可能将下滑,叠加今年的全球棕榈油去库存周期,预计明年棕榈油将出现供给缺口,因此我们判断棕榈油价格拐点已现。同时,下游阴离子表面活性剂经过近几年的行业整合,及环保因素带动的小产能出清,行业集中度及有序程度有所提升,同时下游洗涤用品需求稳健增长,我们建议重点关注【赞宇科技】,公司是油脂化工及阴离子表面活性剂双龙头,具备油脂化工产能55万吨/年,表面活性剂产能70万吨/年,我们判断四季度及明年有望充分受益于产品价格上涨。价格/价差走势

相关研报回顾

【西南证券—赞宇科技公司研究报告】表活油化双龙头,服务业务前景向好

【西南证券—油脂化工产业链分析框架】【化工行业点评】豆油带动棕榈油价格大幅上涨,油脂化工行业供需拐点已现

生物素(2%)

核心观点

近期生物素报价抬升,周内从65元/kg上涨至67元/kg,Q3均价为57元/kg,涨幅17.54%,市场货源偏紧,因环保限制,海嘉诺、浙江医药供应量有限,且原料三氯丙酮供应紧张,加上国外采购需求,目前生物素相对紧缺。国内需求方面,1-9月饲料产量1.93万吨,同比增长2.1%,9月饲料产量2325吨,月同比-3.5%,环比+6.15%,9月饲料产量为年内达到最高,产量稳步恢复当中。考虑到国家实施养猪鼓励政策,相关支持力度提高,维生素需求迎来拐点。相关标的【新和成】【圣达生物】。

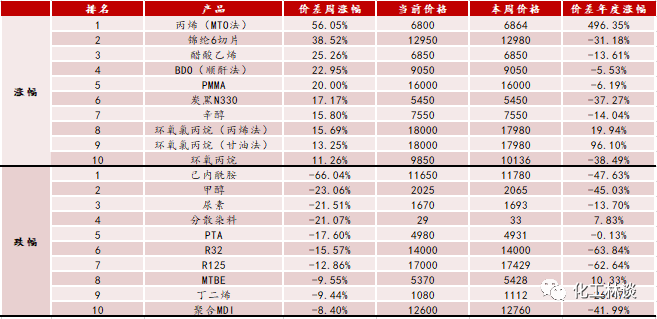

03 本周涨跌幅排行榜

价格涨跌幅排名

本周价格涨幅前五的产品为液氯、盐酸、天然气现货、双氧水、R22,分别变动63.30%、30.97%、14.86%、5.30%、4.00%。

本周价格跌幅前五的产品为甲醇、硝酸、丁二烯、维生素D3、甲醛,分别变动-11.86%、-11.69%、-8.57%、-8.28%、-7.94%。

价差涨跌幅排名

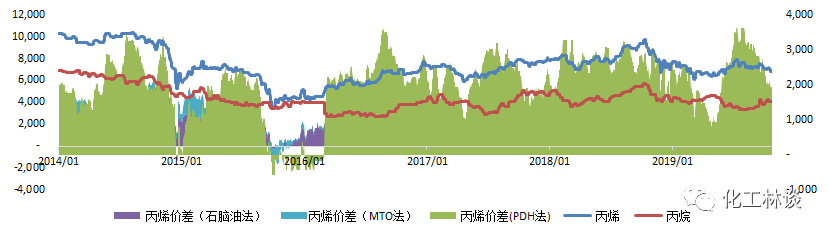

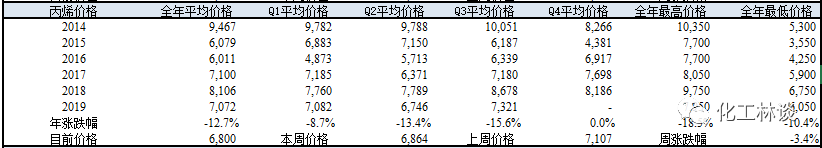

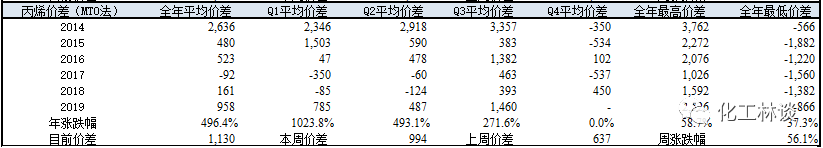

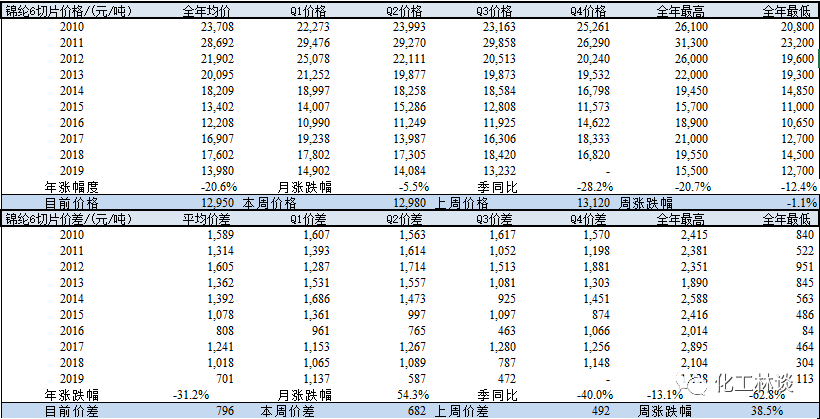

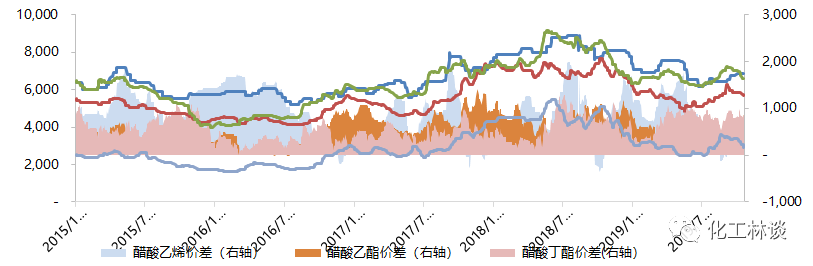

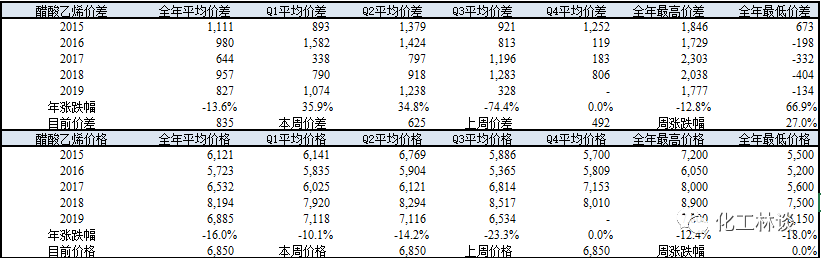

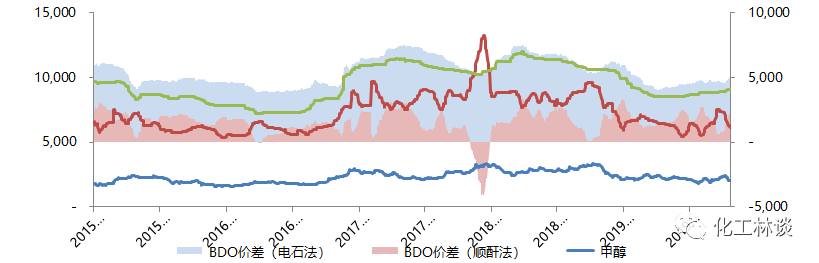

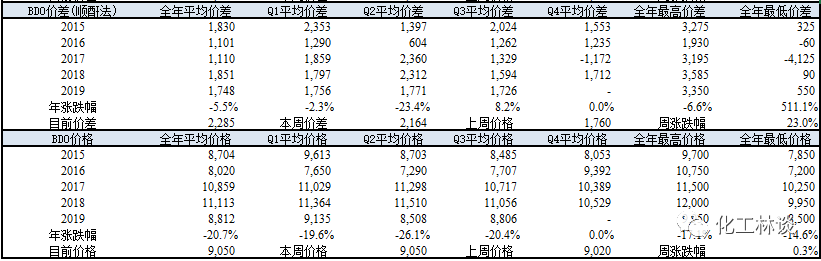

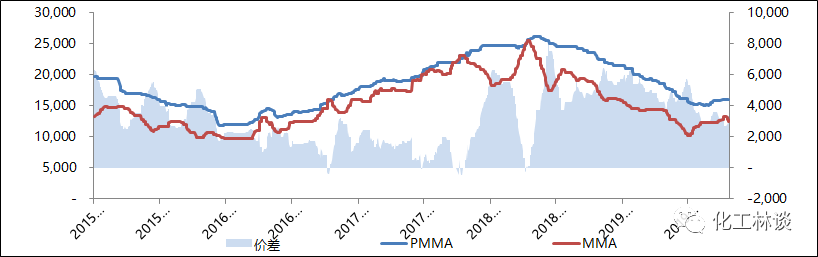

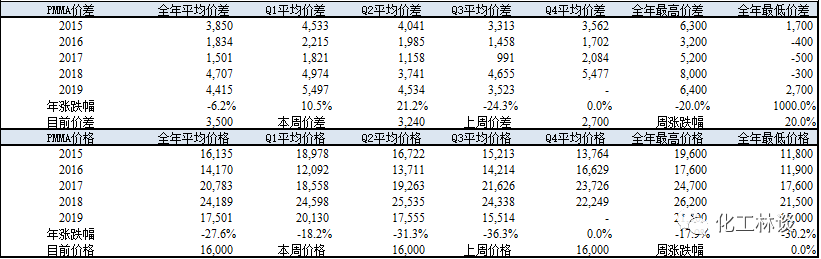

本周价差涨幅前五为丙烯(MTO法)、锦纶6切片、醋酸乙烯、BDO(顺酐法)、PMMA,分别变动56.05%、38.52%、25.26%、22.95%、20.00%。

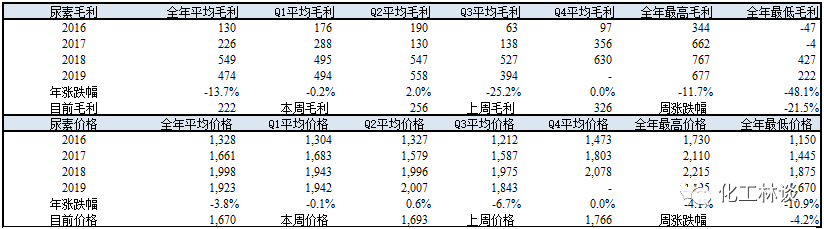

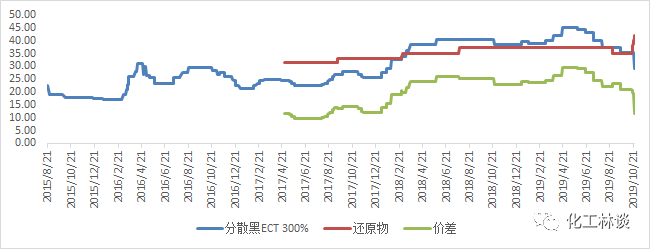

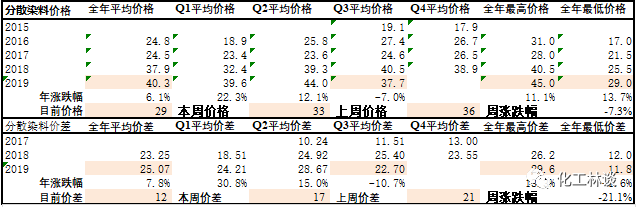

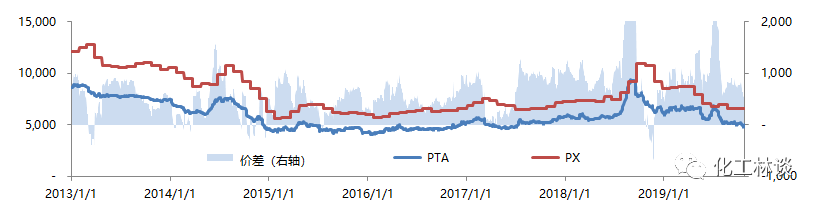

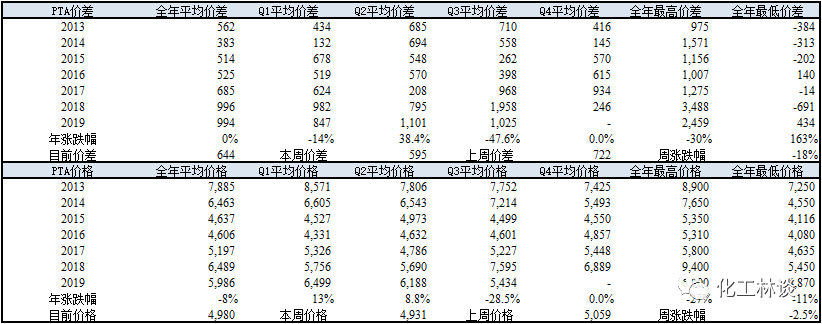

本周价差跌幅前五为己内酰胺、甲醇、尿素、分散染料、PTA,分别变动-66.04%、-23.06%、-21.51%、-21.07%、-17.60%。

丙烯(MTO法)

锦纶6切片

醋酸乙烯

BDO(顺酐法)

PMMA

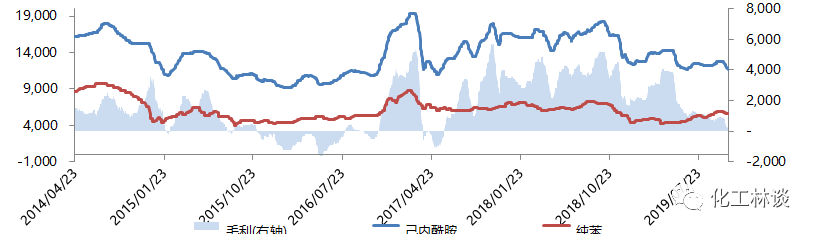

己内酰胺

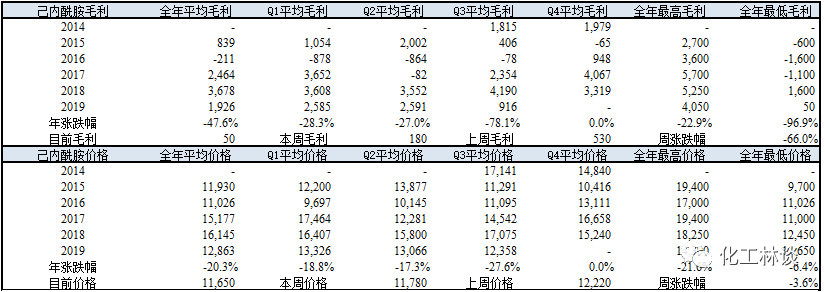

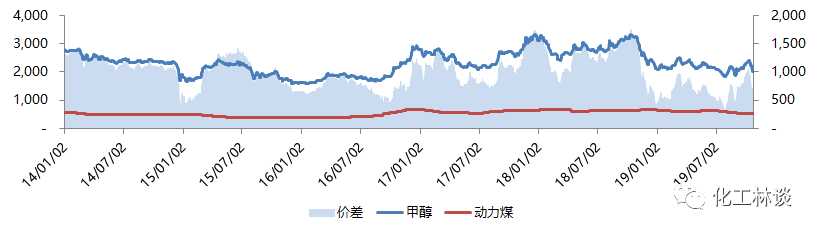

甲醇

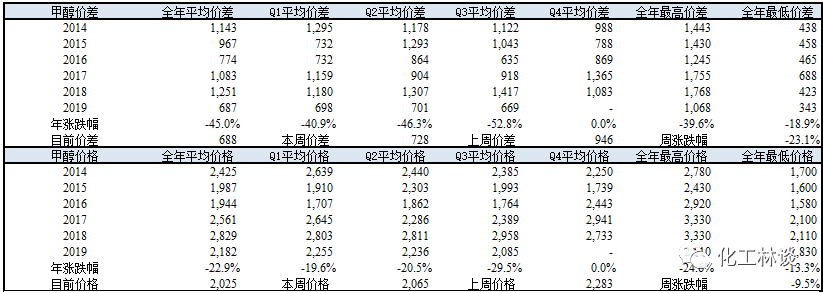

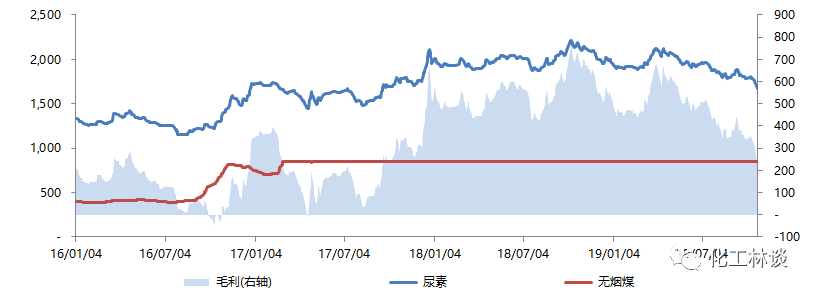

尿素

分散染料

PTA

04 风险提示

大宗产品价格下滑的风险;

原油价格大幅波动的风险;

化工产品下游需求不及预期的风险。

免责声明

西南证券股份有限公司(以下简称“本公司”)具有中国证券监督管理委员会核准的证券投资咨询业务资格。

本公司与作者在自身所知情范围内,与本报告中所评价或推荐的证券不存在法律法规要求披露或采取限制、静默措施的利益冲突。

《证券期货投资者适当性管理办法》于2017年7月1日起正式实施,本报告仅供本公司客户中的专业投资者使用,若您并非本公司客户中的专业投资者,为控制投资风险,请取消接收、订阅或使用本报告中的任何信息。本公司也不会因接收人收到、阅读或关注自媒体推送本报告中的内容而视其为客户。本公司或关联机构可能会持有报告中提到的公司所发行的证券并进行交易,还可能为这些公司提供或争取提供投资银行或财务顾问服务。

本报告中的信息均来源于公开资料,本公司对这些信息的准确性、完整性或可靠性不作任何保证。本报告所载的资料、意见及推测仅反映本公司于发布本报告当日的判断,本报告所指的证券或投资标的的价格、价值及投资收入可升可跌,过往表现不应作为日后的表现依据。在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告,本公司不保证本报告所含信息保持在最新状态。同时,本公司对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。

本报告仅供参考之用,不构成出售或购买证券或其他投资标的要约或邀请。在任何情况下,本报告中的信息和意见均不构成对任何个人的投资建议。投资者应结合自己的投资目标和财务状况自行判断是否采用本报告所载内容和信息并自行承担风险,本公司及雇员对投资者使用本报告及其内容而造成的一切后果不承担任何法律责任。

本报告版权为西南证券所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制和发布。如引用须注明出处为“西南证券”,且不得对本报告进行有悖原意的引用、删节和修改。未经授权刊载或者转发本报告的,本公司将保留向其追究法律责任的权利。

敬请关注化工林谈公众号