01

核心观点

1.事件摘要

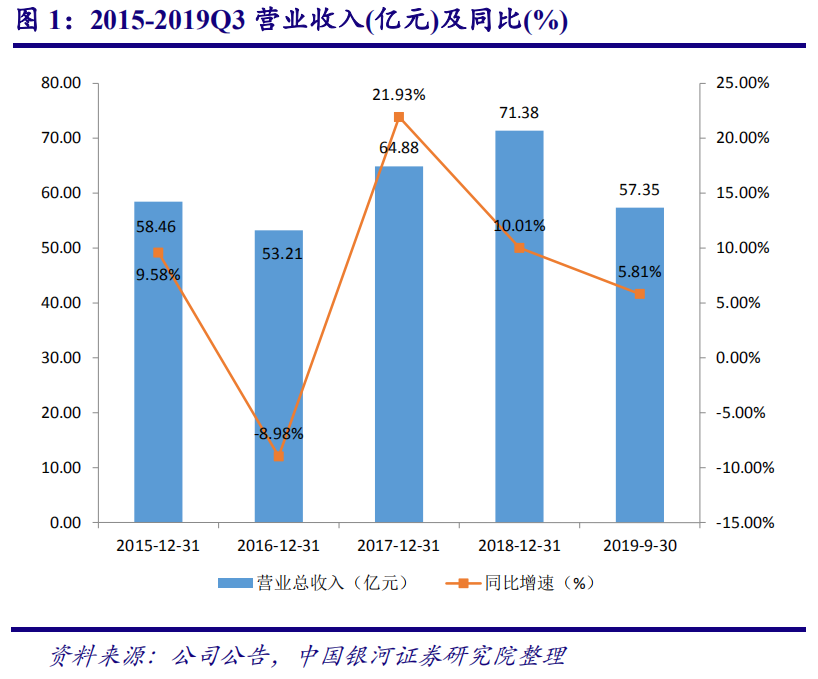

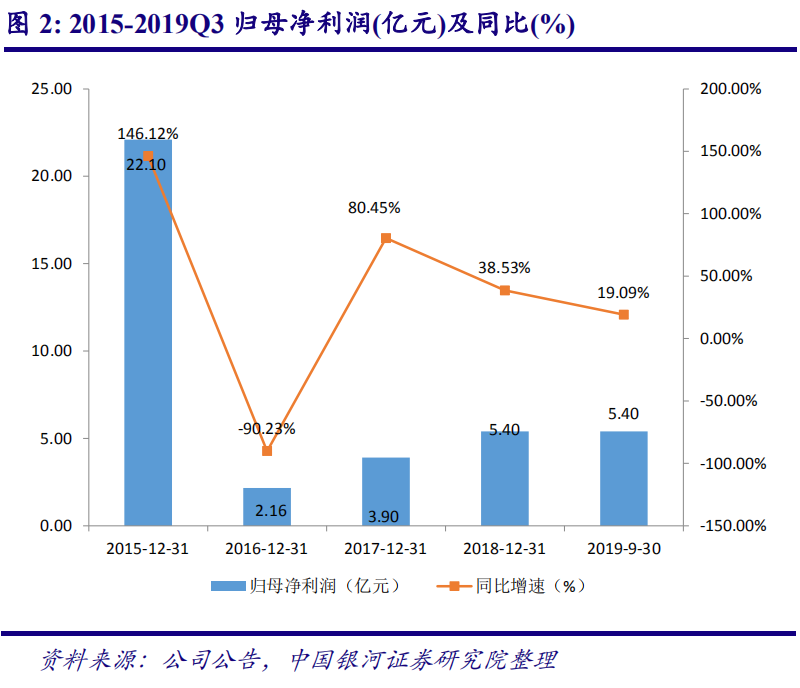

2019年前三季度公司实现营业收入57.35亿元,同比增长5.81%;实现归属净利润5.40亿元,同比增长19.09%;实现归属母公司扣非净利润3.80亿元,同比增长2.00%。经营现金流量净额为7.25亿元,较上年增加1.00%。

2.我们的分析与判断

(一)前三季度规模增长3.15亿元,扣非业绩提升0.07亿元

2019年前三季度公司实现营业收入57.35亿元,较上年同期增加3.15亿元;Q1/Q2/Q3公司分别实现营业收入19.54/19.69/18.13亿元,对应营收增量0.93/1.64/0.58亿元,相比之下二季度的增长较为领先。从主要产品的营收角度来看,三季度美容护肤/个人护理/家居护理分别实现营收5.51/11.95/0.65亿元,对应贡献营收增量分别为0.07/0.36/0.14亿元,较去年同期实现YOY1.33%/3.10%/27.11%;环比二季度三大主营产品的营收分别变化0.63/-1.77/-0.42亿元,环比变化13.00%/-12.92%/-39.08%。其中,个人护理类产品贡献主要的营收(单季占比65.97%),并推动营收出现提升(贡献单季营收增量的63.03%);但个人护理与美容护肤类产品的销售额占比均有所下滑,分别较去年同期缩减0.10/0.58个百分点,对应家居护理类出现份额贡献的提升。

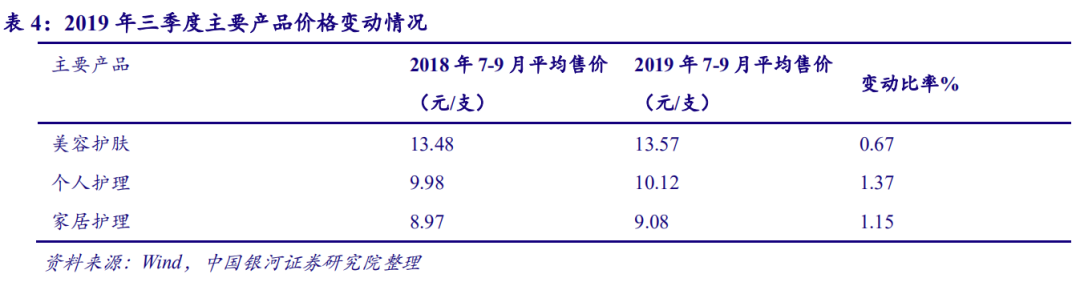

从销售单价的情况来看,三季度美容护肤/个人护理/家居护理平均售价较去年同期分别增长0.67%/1.37%/1.15%,增速提升9.83/ -11.02/14.59个百分点。但根据往年经验,三季度的商品单价较二季度均会出现滑落,2019Q3的三大主营产品平均售价较2019Q2分别下滑47.99%/8.75%/18.71%,与去年同期相比跌幅分别扩大8.87/0.39/ 1.92个百分点。

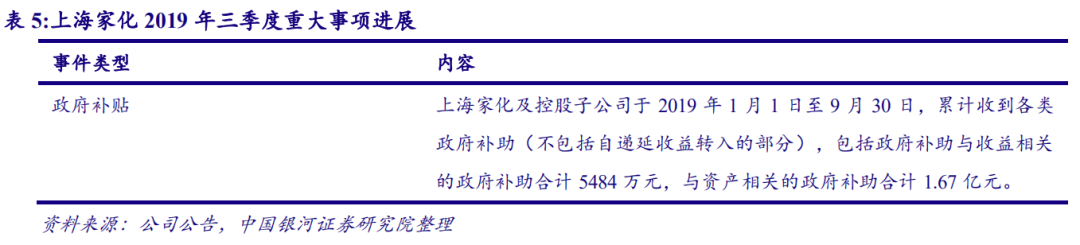

前三季度公司实现归属上市公司股东的净利润为5.40亿元,较上年同期增长0.87亿元;Q1/Q2/Q3公司分别实现归母净利2.33/2.11/0.96亿元,对应净利增量0.83/0.44/-0.40亿元。前三季度扣非归母净利达到3.80亿元,同比增长0.07亿元,其中Q1/Q2/Q3公司分别实现扣非后归母净利1.60/1.00/1.19亿元,对应扣非后净利增量0.10/0.12/-0.15亿元。前三季度确认的非经常性损益1.60亿元中主要包括非流动性资产处置所得的1.38亿元、政府补助0.15亿元以及0.33亿元的公允价值变动和投资收益;其中三季度公允价值变动和投资收益(投资收益包括对于联营公司丝芙兰(上海)与丝芙兰(北京)持股比例19%权益法所核算的长期股权投资收益)合计为-2776.79万元(Q1/Q2分别为7055.39/ -1044.72万元),进一步出现下滑。

(二)综合毛利率下降1.16pct,期间费用率下滑0.23pct

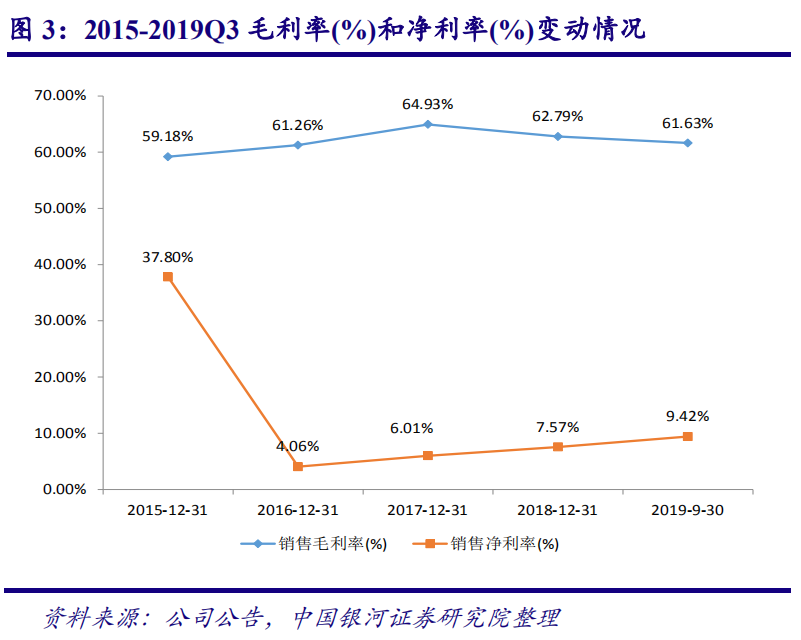

公司2019年前三季度综合毛利率为61.63%,相较去年同期下降1.16个百分点,主要受到产品结构调整以及新工厂折旧增厚成本的影响。三季度公司营业成本为7.08亿元,较去年同期减少1.61%;前三季度营业成本合计为22.01亿元,同比抬升9.13%,增速低于营收规模扩张的速度。公司生产所需的原材料中皂粒油脂(-2%)、表面活性剂(-9%)和包装物(纸箱-10%,玻璃-1%)价格均出现不同程度的下滑,仅有溶剂(+1%)和营养药物添加剂价格出现轻微上浮。

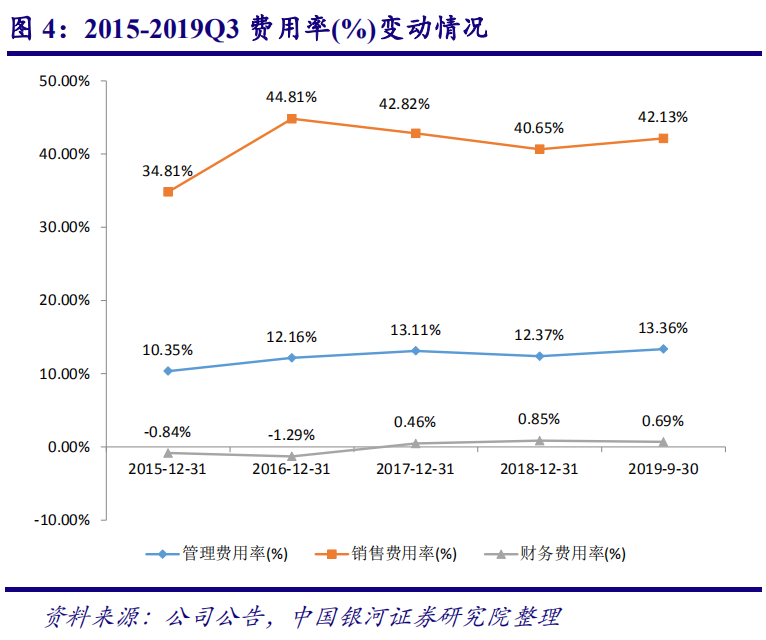

公司2019年前三季度销售净利率为9.42%,同比上升1.05个百分点;期间费用率为56.17%,相比上年减少0.23个百分点。销售/管理(包含研发)/财务费用率分别为42.13%/13.36%/0.69%,较去年同期分别变化+0.28/-0.22/-0.28个百分点;销售费用较去年前三季度累计增长1.48亿元(YOY6.51%)。

(三)品牌矩阵布局多样化,全渠道营销产品配合品牌发展

上海家化以新零售时代的消费者趋势为核心,不断优化品牌布局,其中佰草集、汤美星、双妹顺应高端化趋势,美加净、六神持续年轻化,高夫、启初、玉泽、家安满足细分化需求,整体品牌矩阵逐步丰富完善。通过全域营销,六神、美加净、高夫、启初等品牌知名度显著上升。差异化的产品定位,多样化的营销手段,不断推陈出新的研发能力使得上海家化各品牌稳居龙头地位。年初公司计划2019 年,品牌将围绕“数字赋能、品质营销”开展工作,具体体现在定位“准”、 产品“热”、营销“优”、渠道“专”。在渠道搭建方面,上海家化的主要战略是全渠道、全覆盖,线上与线下相融合,渠道与品牌相匹配共同发展;目前现有的八大渠道包括:线下销售的经销商分销、直营 KA、母婴、化妆品专营店、百货、海外;线上销售的电商、特殊渠道;各个渠道匹配不同的品牌与品类定位。

此外公司着力打造爆款商品,以今年双十一为例,截止10月24日下午5时,结合前期的微博广告投放、美妆博主李佳琦带货推荐等方式营销,佰草集官方旗舰店中主推的预售价298元的冻干粉面膜已经预定11777份、299元的太极日月精华预定19393份、99元的新七白大白泥预定16767份,三者合计可贡献销售额约1096.80万元。

(四)研发投入助力产品品质提升,新工厂支持未来产能与供给增长

目前公司与上海市预防医学研究院、江南大学、浙江大学等达成技术研发合作,一线的市场需求数据,结合专业机构的研发实力构成了上海家化产品线更新升级的基础。此外,公司在原料把控、配方开发、产品生产与储运的各个环节最大程度地保证产品的安全性。其中负责公司生产主力的新工厂青浦跨越工厂已于2018年6月起投入使用,设计产能为6亿件/年,是原中央工厂的5倍。预计随着工厂各部分陆续投入运营,产能利用率将不断提高。新工厂的建设投产不但满足了公司自身发展需要以及供应链生产布局优化的需求,而且项目投产后工厂的生产能力、供应保障能力及智能制造水平均实现全面提升。先进、智能化的工厂确保公司能够持续为消费者提供高品质的产品。

3.投资建议

公司稳步推进战略有效落地,在品牌推广方面,公司集中资源全方位打造优质品牌,积极推进品牌高端化、年轻化、细分化进程,品牌矩阵中的各个拳头品牌在影响力和市场占有率上均具有一定优势。在渠道创新方面,公司各渠道根据品牌规划积极布局,深耕传统线下渠道,发展新兴线上渠道,协同发展。在研发先行方面,公司不断提高研发投入,提高研发效率,保障产品质量安全的同时创新运用新技术。在供应保障方面,公司按计划将新工厂投产运营,做到了新老工厂的无缝、不停工的顺利衔接,大幅提高生产力。因此我们预测公司2019/2020/2021年对应实现营收79.11/87.56/95.27亿元,净利润6.30/7.56/9.11亿元;对应PS2.98/2.70/2.48倍,对应PE37/31/26倍,予以“谨慎推荐评级”。

4.风险提示

日化行业发展不及预期;市场竞争加剧,行业集中度降低;品牌渠道推广不及预期。

02

附录

1.盈利预测和估值对比

表1:盈利预测

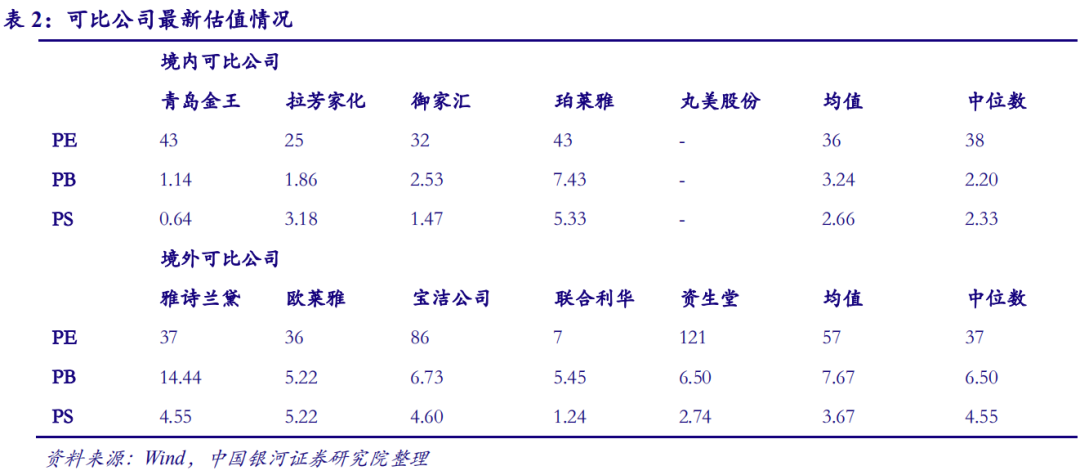

表2:可比公司最新估值情况

2.公司整体经营运行状况跟踪

图1:2015-2019Q3营业收入(亿元)及同比(%)

图2:2015-2019Q3归母净利润(亿元)及同比(%)

图3:2015-2019Q3毛利率(%)和净利率(%)变动情况

图4:2015-2019Q3期间费用率(%)变动情况

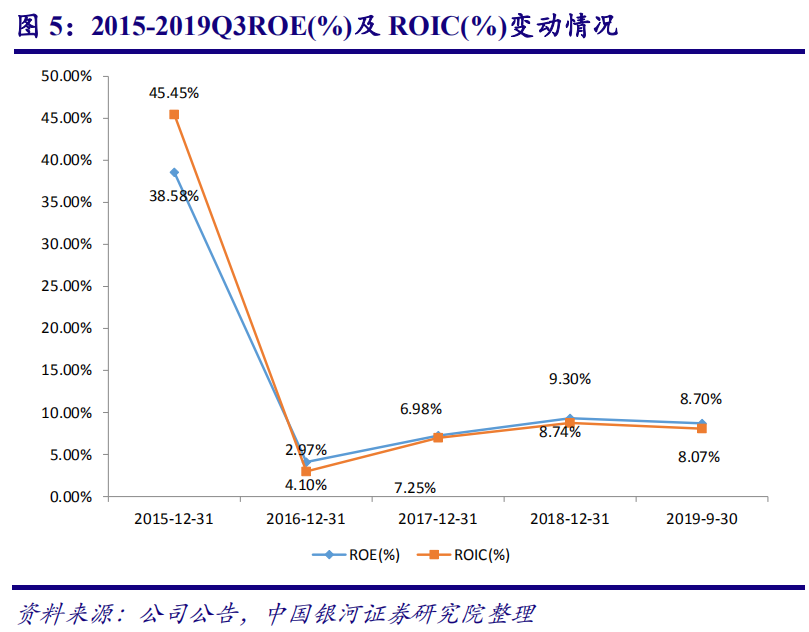

图5:2015-2019Q3 ROE(%)及ROIC(%)变动情况

表3:2019年三季度主要产品的产量、销量及收入实现情况

表4:2019三季度主要产品价格变动情况

3.重大事项进展跟踪

表 5: 上海家化2019年三季度重大事项进展

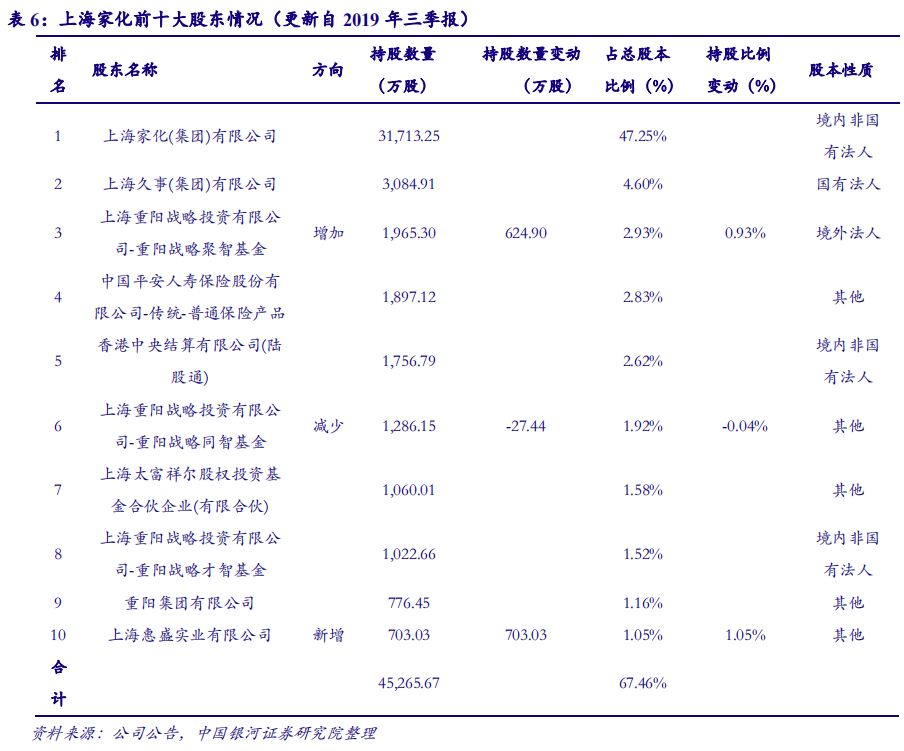

4.公司前十大股东情况跟踪

表6:上海家化前十大股东情况(更新自2019年三季报)

Tips

报告原文请点击“阅读原文”,文件提取码: nive

评级标准

银河证券行业评级体系:推荐、谨慎推荐、中性、回避

推荐:是指未来6-12个月,行业指数(或分析师团队所覆盖公司组成的行业指数)超越交易所指数(或市场中主要的指数)平均回报20%及以上。该评级由分析师给出。

谨慎推荐:行业指数(或分析师团队所覆盖公司组成的行业指数)超越交易所指数(或市场中主要的指数)平均回报。该评级由分析师给出。

中性:行业指数(或分析师团队所覆盖公司组成的行业指数)与交易所指数(或市场中主要的指数)平均回报相当。该评级由分析师给出。

回避:行业指数(或分析师团队所覆盖公司组成的行业指数)低于交易所指数(或市场中主要的指数)平均回报10%及以上。该评级由分析师给出。

银河证券公司评级体系:推荐、谨慎推荐、中性、回避

推荐:是指未来6-12个月,公司股价超越分析师(或分析师团队)所覆盖股票平均回报20%及以上。该评级由分析师给出。

谨慎推荐:是指未来6-12个月,公司股价超越分析师(或分析师团队)所覆盖股票平均回报10%-20%。该评级由分析师给出。

中性:是指未来6-12个月,公司股价与分析师(或分析师团队)所覆盖股票平均回报相当。该评级由分析师给出。

回避:是指未来6-12个月,公司股价低于分析师(或分析师团队)所覆盖股票平均回报10%及以上。该评级由分析师给出。

李昂,商贸零售行业分析师。2014年7月加盟银河证券研究院从事社会服务行业研究工作,2016年7月转型商贸零售行业研究。英国埃塞克斯大学学士,英国伯明翰大学硕士。

本人具有中国证券业协会授予的证券投资咨询执业资格并注册为证券分析师,承诺以勤勉的职业态度,独立、客观地出具本报告。本报告清晰准确地反映本人的研究观点。不曾因,不因,也将不会因本报告中的具体推荐意见或观点而直接或间接受到任何形式的补偿。承诺不利用自己的身份、地位和执业过程中所掌握的信息为自己或他人谋取私利。

免责声明

本报告由中国银河证券股份有限公司(以下简称银河证券,银河证券已具备中国证监会批复的证券投资咨询业务资格)向其机构或个人客户(以下简称客户)提供,无意针对或打算违反任何地区、国家、城市或其它法律管辖区域内的法律法规。除非另有说明,所有本报告的版权属于银河证券。未经银河证券事先书面授权许可,任何机构或个人不得更改或以任何方式发送、传播或复印本报告。

本报告所载的全部内容只提供给客户做参考之用,并不构成对客户的投资建议,并非作为买卖、认购证券或其它金融工具的邀请或保证。银河证券认为本报告所载内容及观点客观公正,但不担保其内容的准确性或完整性。客户不应单纯依靠本报告而取代个人的独立判断。本报告所载内容反映的是银河证券在最初发表本报告日期当日的判断,银河证券可发出其它与本报告所载内容不一致或有不同结论的报告,但银河证券没有义务和责任去及时更新本报告涉及的内容并通知客户。银河证券不对因客户使用本报告而导致的损失负任何责任。

银河证券不需要采取任何行动以确保本报告涉及的内容适合于客户。银河证券建议客户如有任何疑问应当咨询证券投资顾问并独自进行投资判断。本报告并不构成投资、法律、会计或税务建议或担保任何内容适合客户,本报告不构成给予客户个人咨询建议。

本报告可能附带其它网站的地址或超级链接,对于可能涉及的银河证券网站以外的地址或超级链接,银河证券不对其内容负责。本报告提供这些地址或超级链接的目的纯粹是为了客户使用方便,链接网站的内容不构成本报告的任何部份,客户需自行承担浏览这些网站的费用或风险。

银河证券在法律允许的情况下可参与、投资或持有本报告涉及的证券或进行证券交易,或向本报告涉及的公司提供或争取提供包括投资银行业务在内的服务或业务支持。银河证券可能与本报告涉及的公司之间存在业务关系,并无需事先或在获得业务关系后通知客户。

银河证券无需因接收人收到本报告而视其为客户。本报告是发送给银河证券客户的,属于机密材料,只有银河证券客户才能参考或使用,如接收人并非银河证券客户,请及时退回并删除。

所有在本报告中使用的商标、服务标识及标记,除非另有说明,均为银河证券的商标、服务标识及标记。

银河证券版权所有并保留一切权利。

联系我们

李昂 商贸零售行业分析师

电话:18811597557

(微信为手机号,加微信请备注姓名、机构)

联系人:甄唯萱 18810402957

章鹏 15811376980

欢迎关注

长按二维码关注