核心看点

1.一周行业热点

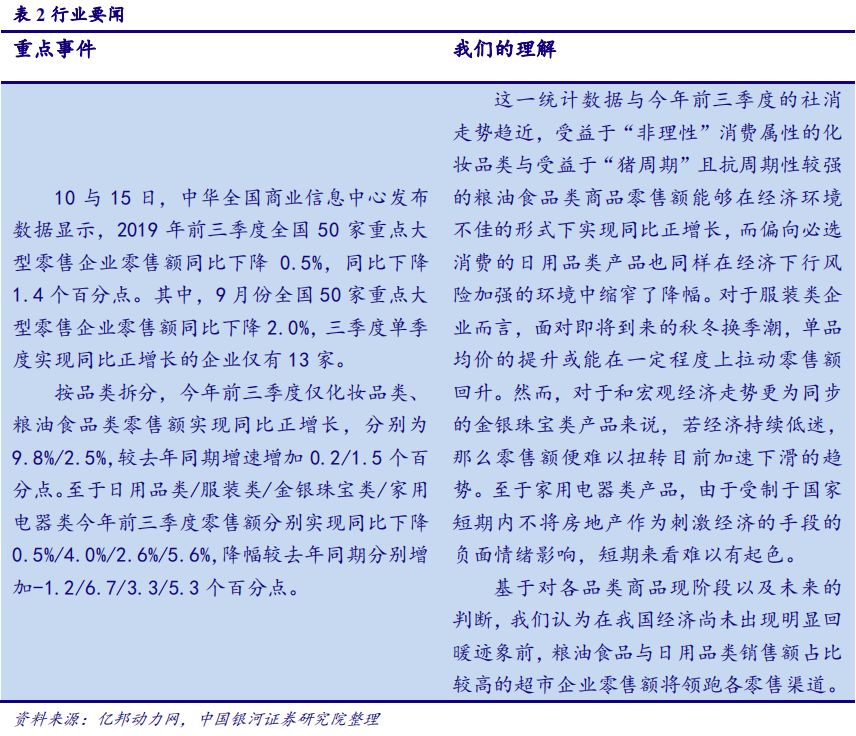

10月15日,中华全国商业信息中心发布数据显示2019年前三季度全国50家重点大型零售企业零售额同比下降0.5%,同比下降1.4个百分点。

2.最新观点

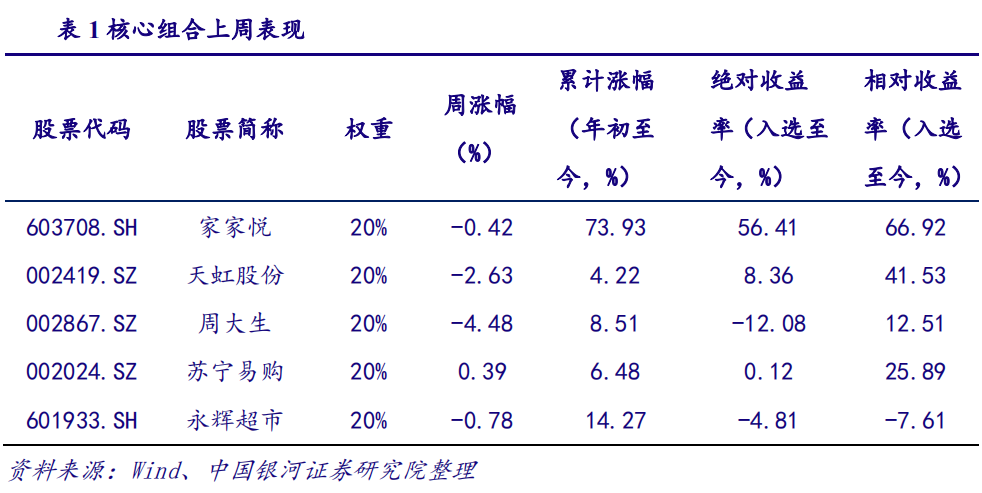

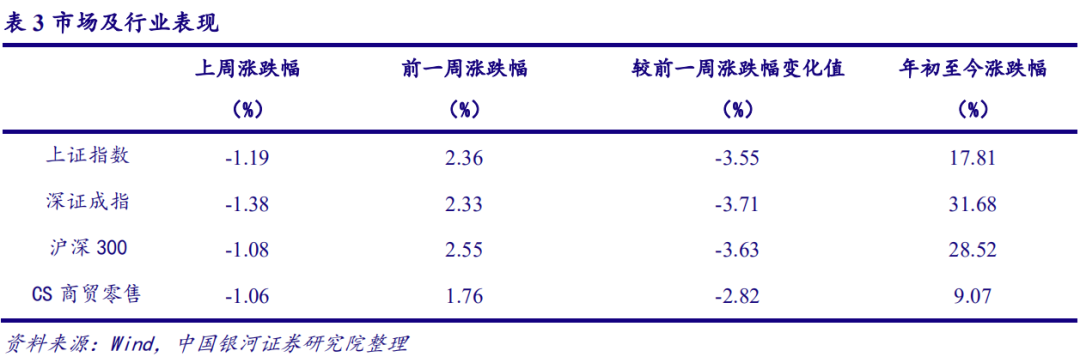

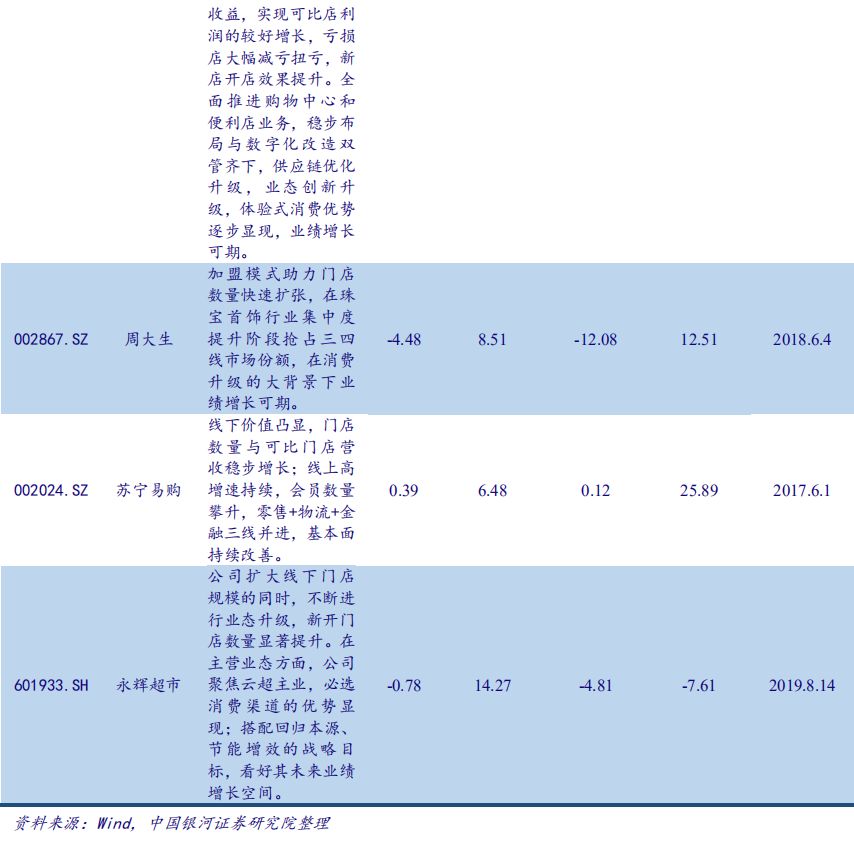

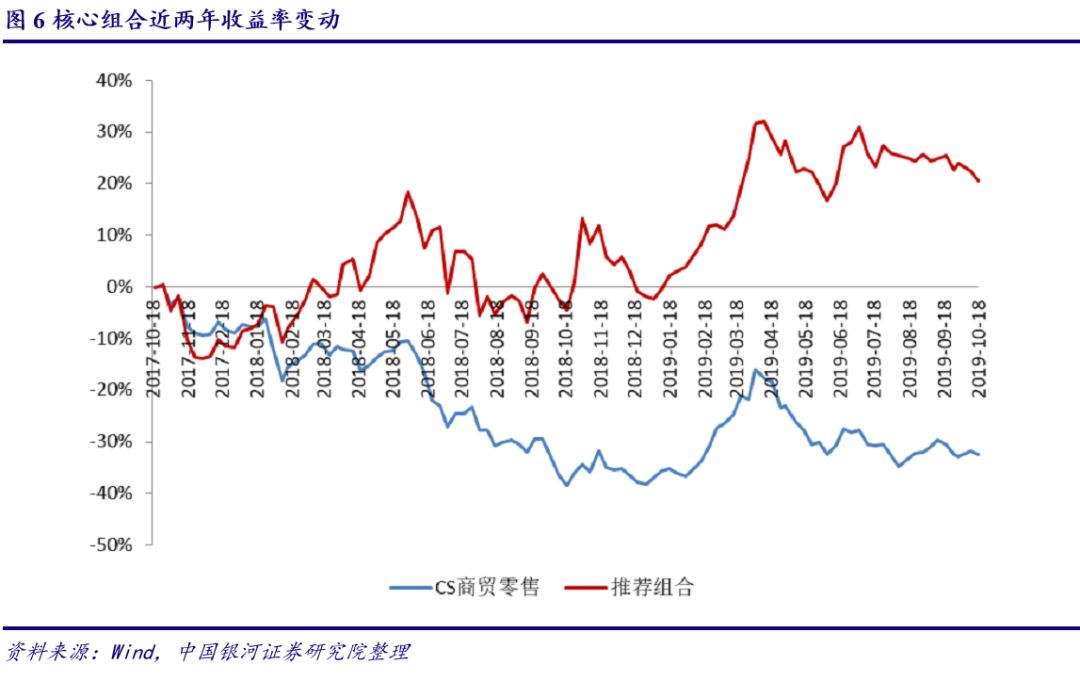

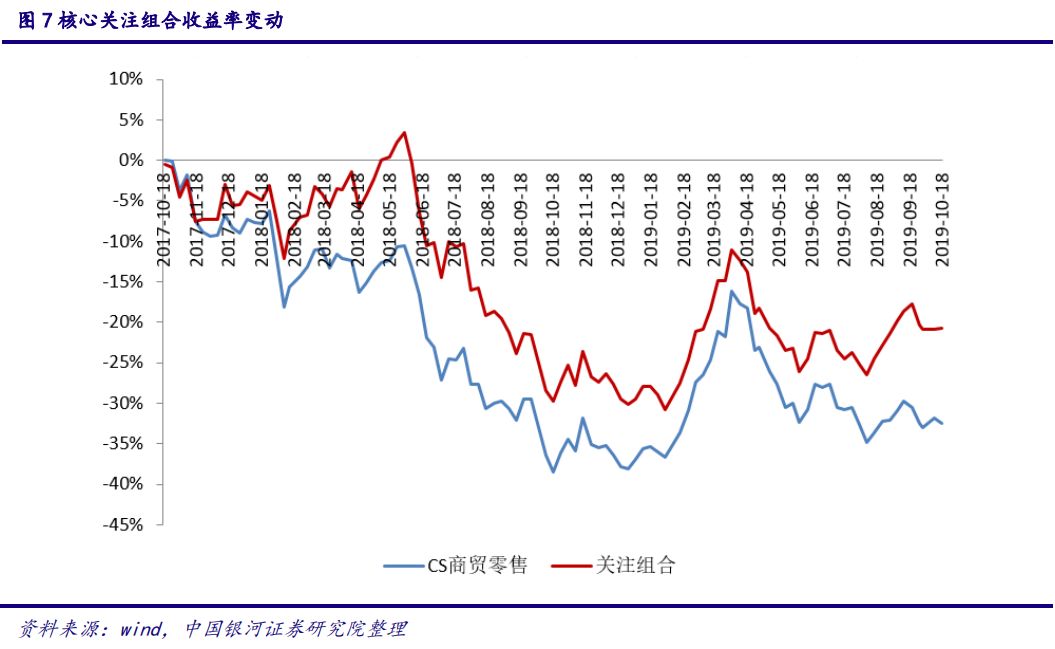

上周(2019.10.14-2019.10.18)CS商贸零售指数下跌1.06%,跑赢上证指数(-1.19%)、深证成指(-1.38%)、沪深300(-1.08%)。上周组合收益为-1.58%,相较于前一周收益率下滑0.42个百分点。组合维持推荐:家家悦(603708.SH),天虹股份(002419.SZ),周大生(002867.SZ),苏宁易购(002024.SZ),永辉超市(601933.SH)。

专业连锁板块:苏宁控股与陕西省政府达成战略合作,周大生九月新增6家门店

苏宁易购控股于16日与陕西省政府签署战略合作框架协议,未来5年将在省内开设1600家智慧零售门店、新增200家零售云门店以及多座苏宁广场,此举利于公司对西北地区的把控,便于未来以陕西为核心辐射整个西北地区。周大生于16日公告称,公司9月新增自营门店6家,分布在华北及西南地区,预计将对公司镶嵌产品销售带来积极影响。

超市板块:湘村高科获永辉超市增持,猪肉领涨10月CPI 食品类价格利好超市同店

永辉超市19日公告称,公司将以2.29亿元认购湘村股份新发行的1698万股,认购完成后公司对湘村高科的持股比例将升至20%。此举一方面利于永辉增强对上游优质养殖资源的议价能力,另一方面也能为“猪周期”下的肉品供应与安全提供保障。

百货板块:天虹苏州再签吴中项目,全国第86家门店鹰潭天虹盛大开业

10月18日,天虹股份公告称,“子公司租赁苏州市吴中区苏州吴中中心城区项目部分物业用于开设购物中心。” 此举不光佐证了公司加紧对更加顺应消费趋势的购物中心的投资,还证明了公司在核心城市内的优势地段具备一定的竞争力。17日,天虹全国第86家门店鹰潭天虹购物中心盛大开幕。该项目的开业一方面利于公司树立品牌,另一方面利于公司通过接触更多消费者积累门店数字化的经验用于提升服务效率与质量。

3.风险提示

新零售推进不达预期的风险;转型进展及效果低于预期的风险。

一、最新研究观点

1. 一周行业要闻

2. 最新观点

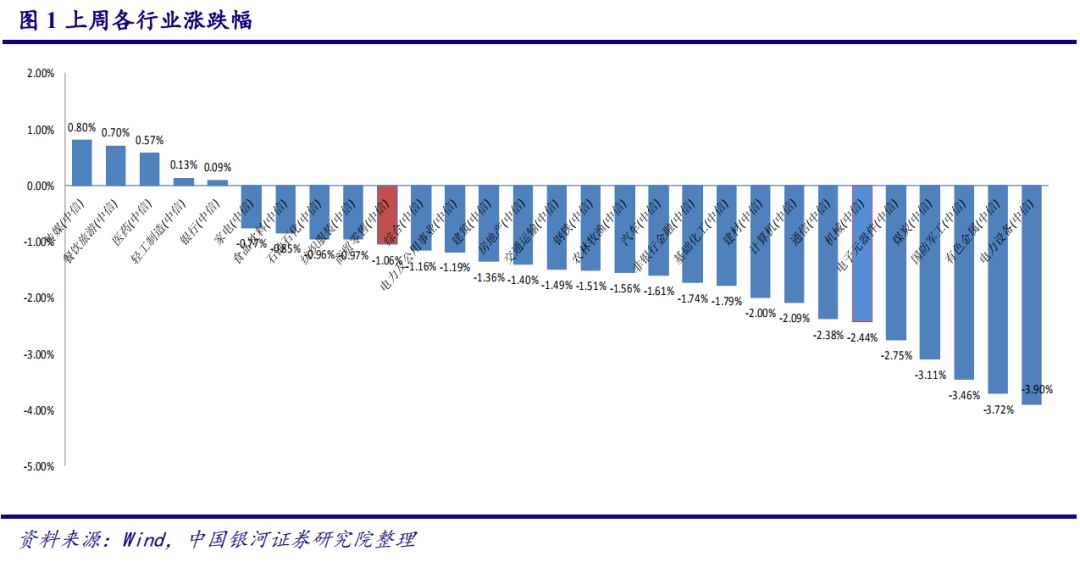

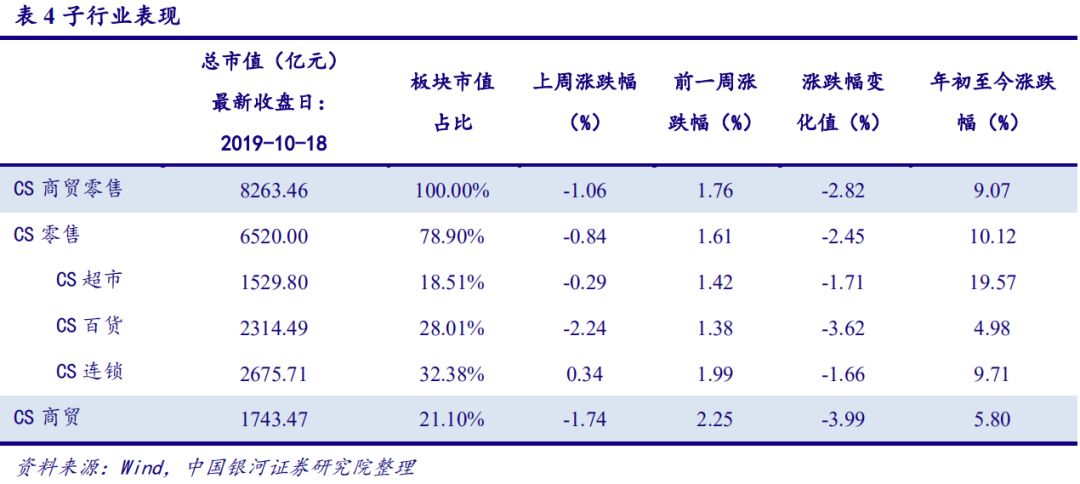

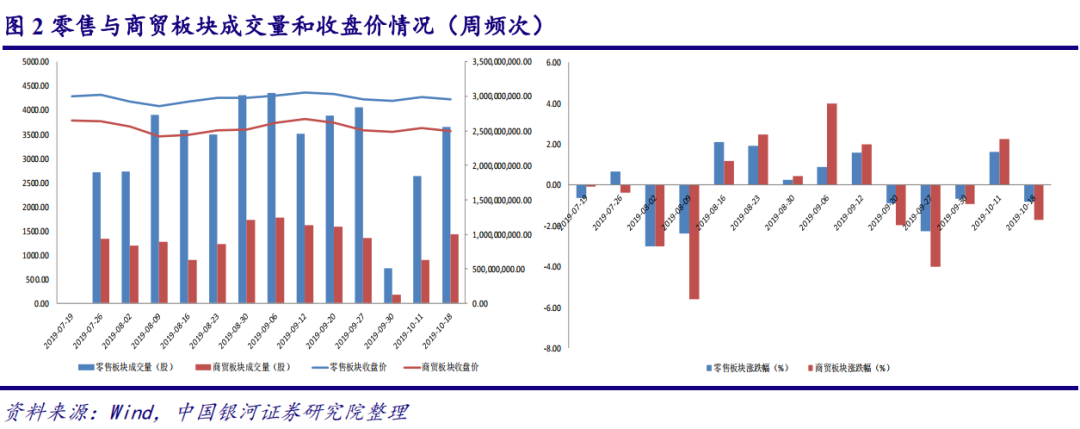

上周(2019.10.14-2019.10.18)CS商贸零售指数下跌1.06%,跑赢上证指数(-1.19%)、深证成指(-1.38%)、沪深300(-1.08%)。年初至今行业指数累计上涨9.07%,跑输上证指数(17.81%)、深证成指(31.68%)和沪深300(28.52%)。与其他行业相比,上周商贸零售板块在中信29个行业分类中涨跌幅排名第10,较前一周的19名提高9名。上周组合收益为-1.58%,相较于前一周收益率下滑0.42个百分点。组合维持推荐:家家悦(603708.SH),天虹股份(002419.SZ),周大生(002867.SZ),苏宁易购(002024.SZ),永辉超市(601933.SH)。

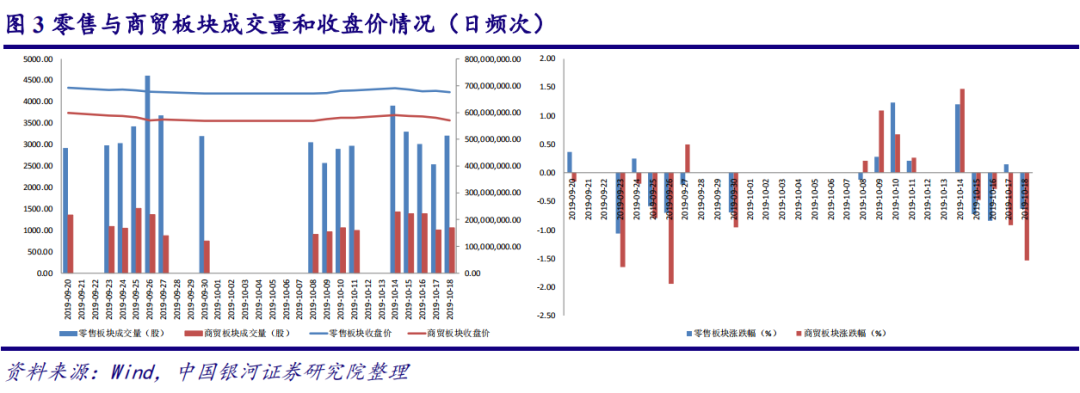

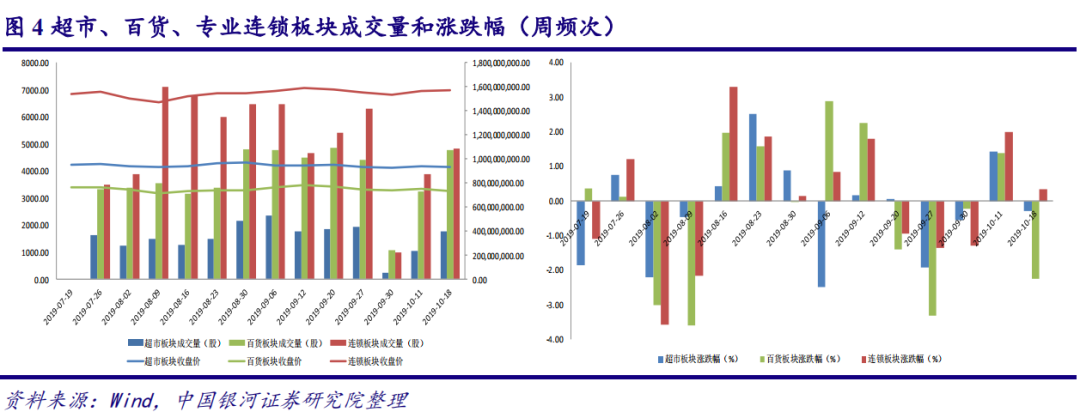

3.子行业与龙头公司

上周零售板块(-0.84%)跑赢商贸板块(-1.74%)。进入10月份以来,人民币兑美元汇率快速走高,至10月16日,在岸人民币兑美元以及离岸人民币兑美元分别较十月初上升0.59%和0.56%,短短数日人民币汇率劲升千点。商务部新闻发言人高峰在17日举行的新闻发布会上表示,中美双方磋商的最终目标是停止贸易战,取消全部加征关税。在中美经贸高级别磋商中达成第一阶段协议,中方将根据国内需要、按照市场化原则增加自美农产品进口,以及美方将为此创造良好条件,我们预计此协议的达成将提振市场信心,给A股整体带来积极影响。商贸板块内,兰生股份(600826.SH,5.74%)、东方创业(600278.SH,1.67%)等公司领涨;跨境通(002640.SZ,-5.05%)、南纺股份(600250.SH,-4.51%)等公司领跌。

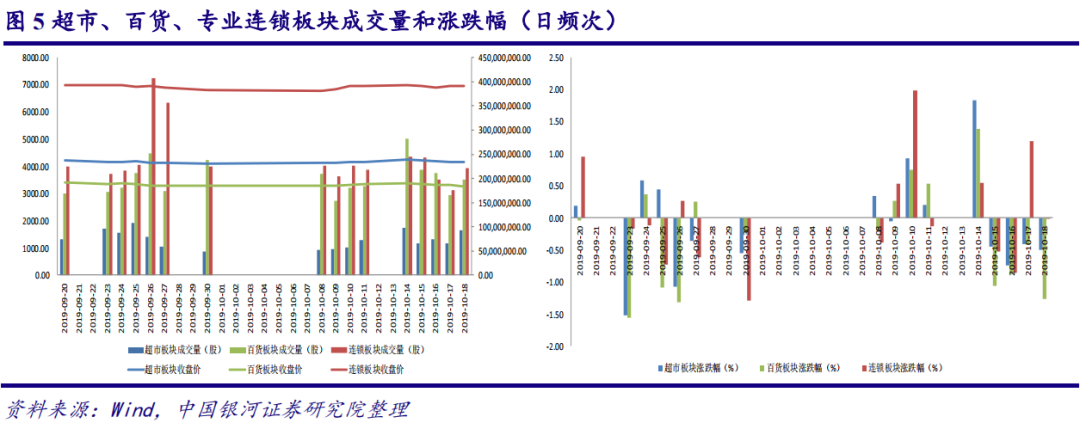

零售板块之中,连锁板块(0.34%)表现较好,跑赢超市板块(-0.29%)和百货板块(-2.24%)。

专业连锁板块:苏宁控股与陕西省政府达成战略合作,周大生九月新增6家门店

10月16日,陕西省政府与苏宁控股在西安市签署战略合作框架协议,协议内容主要包括:未来5年内苏宁将在陕西省开设各类门店1600家,新开苏宁零售云门店200家,并投资多座苏宁广场与苏宁易购广场等。公司此次与陕西省政府达成战略合作意味着公司未来在西北地区的发展核心或将主要围绕陕西省与西安市进行发展,并且公司还可以借助陕西省作为“一带一路”重要交通枢纽的优势向周边地区进行辐射,最终形成对整个西北地区全面覆盖。另外,公司与陕西省政府还将共同筹建大数据中心以及科技制造产业基地,结合“新一线城市”西安市近年来出台多项“抢人才”政策的背景,预计公司与陕西省政府对于科技领域一方面将利于公司借助“新一线城市”吸纳更多人才帮助公司积累在智慧零售领域、大数据领域以及高端制造领域的优势,另一方面一个消费活力充沛的市场将利于公司更加充分地发挥智慧零售平台赋能线上与线下多业态零售的优势。苏宁易购(002024.SZ,0.39%)于10月15日发布2019年前三季度业绩预告,预计前三季度实现归母净利润116.40-121.40亿元,同比增长89.98%-98.14%,其中第三季度单季度实现盈利95亿元至100亿元,同比增加7582.54%-7986.89%,业绩大幅增长的主要原因是由于三季度公司完成苏宁金服的增资扩股带来102亿元投资收益以及公司上半年剥离苏宁小店产生的投资收益所致。

周大生(002867.SZ,-4.48%)10月16日发布公告称,公司9月份净增6家自营门店,包括5家专卖店与1家开设在商场内的专柜,6家新增自营门店分布在华北和西南地区。公司新开自营门店一方面有助于提升公司竞争力,扩大品牌影响力,另一方面还能借助自营门店主打高毛利的镶嵌产品推动自身业绩实现增长。

超市板块:湘村高科获永辉超市增持,猪肉领涨10月CPI 食品类价格利好超市同店

10月19日,永辉超市(601933.SH,-0.78%)发布公告称,公司董事会审议通过了“以2.29亿元的价格认购湘村股份新发行的1698万股”的提案。此次湘村股份新发行股份的认购价格为13.50元,认购完成后公司对湘村股份的持股比例将从先前的10.82%提升至20.00%。此次公司参与湘村股份的定向增发一方面能够提升公司对上游优质养殖资源的议价能力,另一方面还能在近期猪肉短缺的特殊情形下对公司的肉品供应与食品安全提供有效保障。并且,鉴于此次定向增发后公司对湘村股份依旧属于股权投资,并且公司尚未有进一步提升持股比例的意向,故而此举对公司的业绩影响有限。

中国9月CPI同比上涨3%,创2013年11月以来最大涨幅,预期2.8%,前值2.8%。食品烟酒价格同比上涨8.4%,影响CPI上涨约2.49个百分点。其中,受非洲猪瘟影响猪肉存栏量极爱按少,畜肉类价格上涨46.9%,影响CPI上涨约2.03个百分点(猪肉价格上涨69.3%,影响CPI上涨约1.65个百分点);鲜果价格上涨7.7%,影响CPI上涨约0.13个百分点。果蔬及猪肉价格推升CPI向好,提升市场对于超市类公司同店营收增长的预期。

百货板块:天虹苏州再签吴中项目,全国第86家门店鹰潭天虹盛大开业

10月18日,天虹股份(002419.SZ,-2.63%)发布公告称,公司子公司将租赁苏州市吴中区苏州吴中中心城区项目部分物业用于开设购物中心,租赁面积约9.71万平方米,租赁期限20年,交易总金额约13.97亿元(含租金及商业服务费),预计装修、设备购置等投资约1.11亿元。此项目签约一方面佐证了公司进一步加快了对购物中心业态的投资,另一方面也证明公司能够依靠自身品牌与管理优势取得核心城市中优质地段项目的能力。未来伴随着公司在全国各省市核心区域和优势地段开设的体验式购物中心逐一开业,公司将能够享受丰厚的收益。10月17日,全国第86家门店,经营面积达到11万平方米的鹰潭天虹购物中心盛大开幕,该项目是借助多项数字化技术、秉承严格的品质把控、辅以独具风格的主题街区设计打造的鹰潭市首家城市级欢乐体验购物中心。此项目的开业一方面有利于公司借助不断扩张的门店网络提升行业影响力,另一方面还有利于公司通过服务更多消费者的方式积累门店数字化的经验,从而提升服务效率与质量。

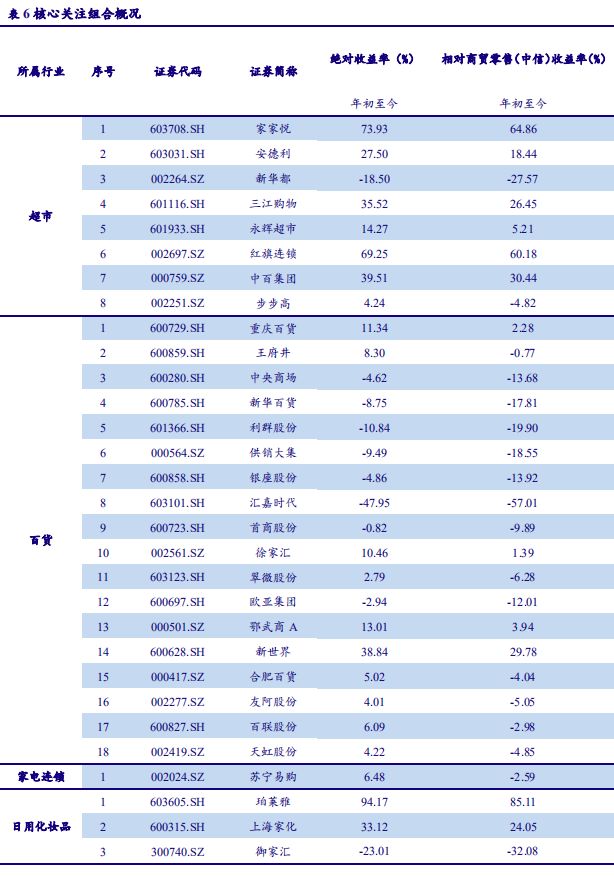

二、核心组合

1. 核心推荐

2. 核心关注

3. 国内外行业及公司估值情况

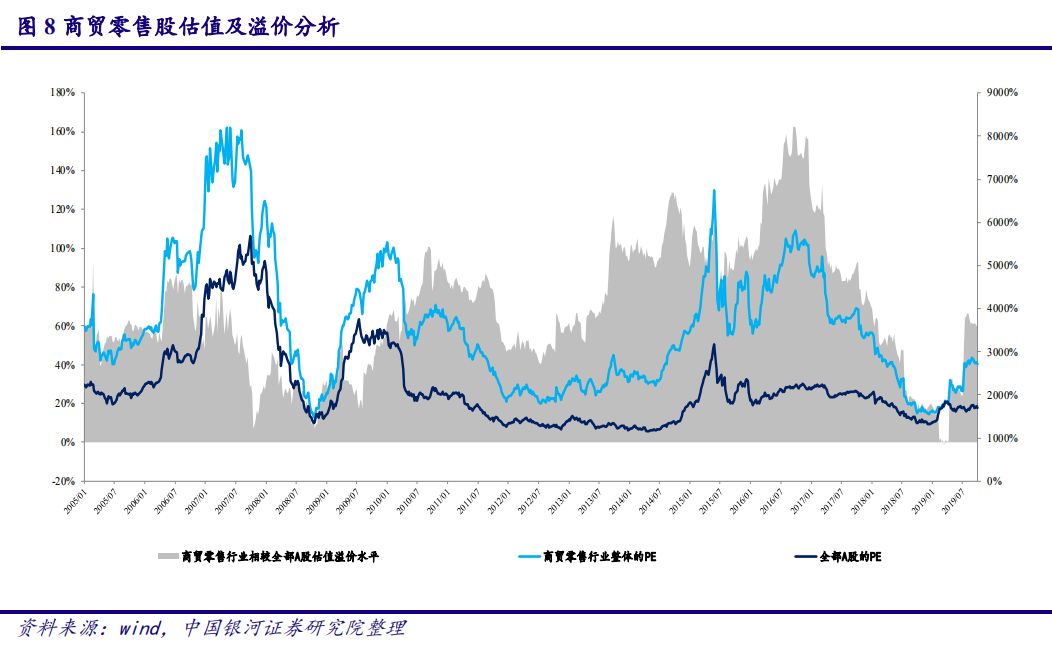

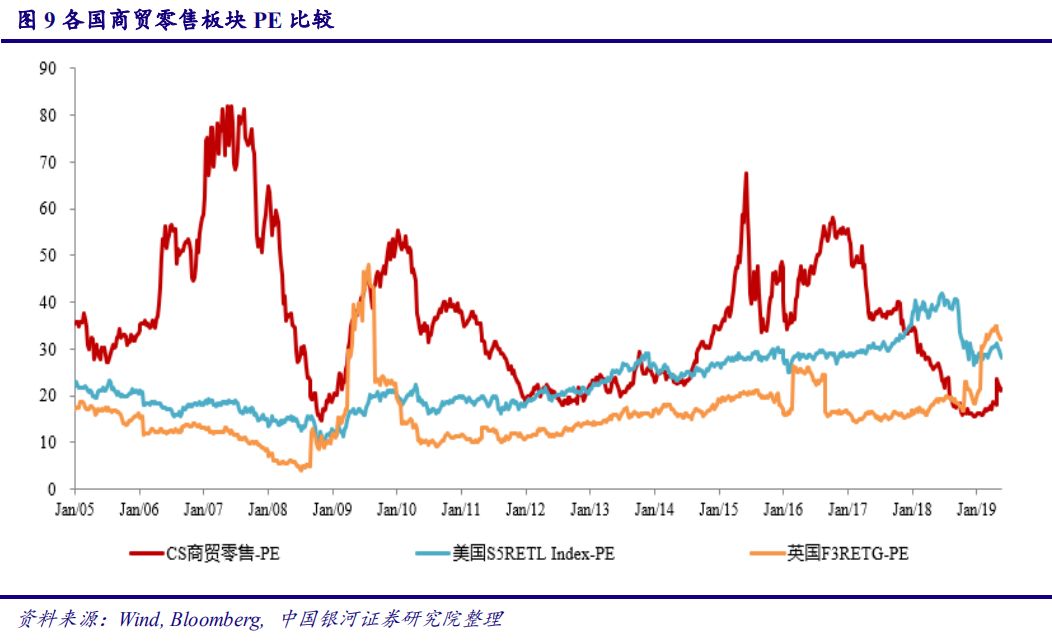

国内与国际商贸零售行业估值及对比:

国内与国际重点公司估值:

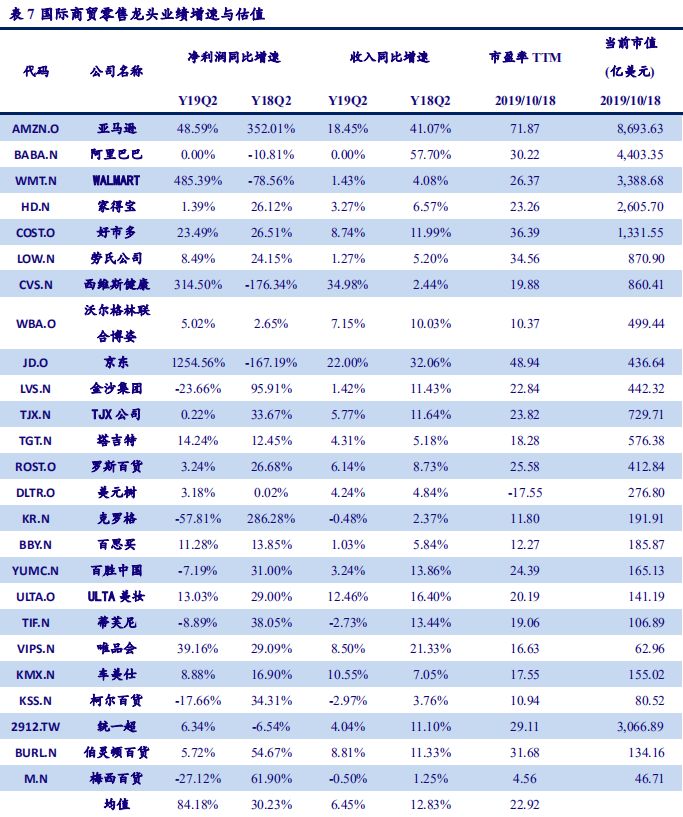

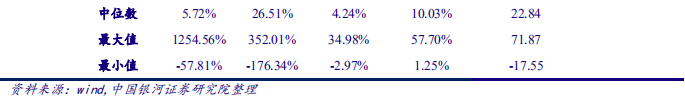

我们筛选全球市值在100亿美元以上(及接近100亿美元)的25家国际商贸零售龙头公司,计算了其2019年度Q2及2018年度Q2的收入、净利润增速及估值等。从收入角度看,19年度Q2收入增速平均为6.45%,中位数为4.24%,多数处于1%~9%区间;18年度Q2收入同比增速平均为12.83%,中位数为10.03%,多数位于5%~14%区间。从净利润角度看,19年度Q2净利润增速平均为84.18%,中位数为5.72%,多数处于0%~15%区间,其中京东增幅为1254.56%;上一年度净利润同比增速平均为30.23%,中位数为26.51%,多数位于1%~35%区间,其中京东增幅为-167.19%。而观察其目前所对应的估值水平(以2019.10.18日计),市盈率平均为22.92,估值中位数为22.84倍,主要位于-18~72倍之间。

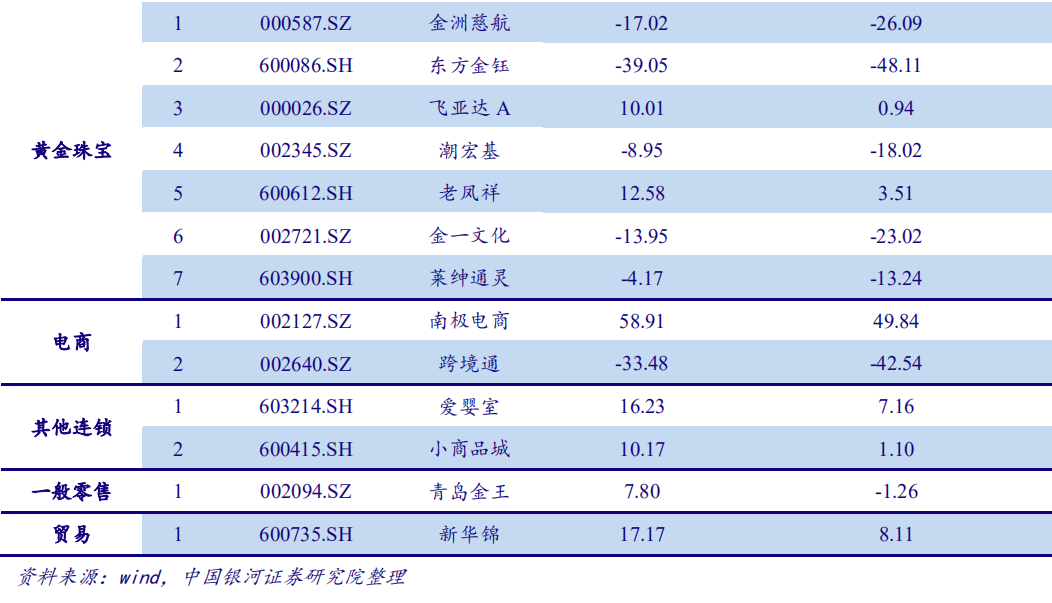

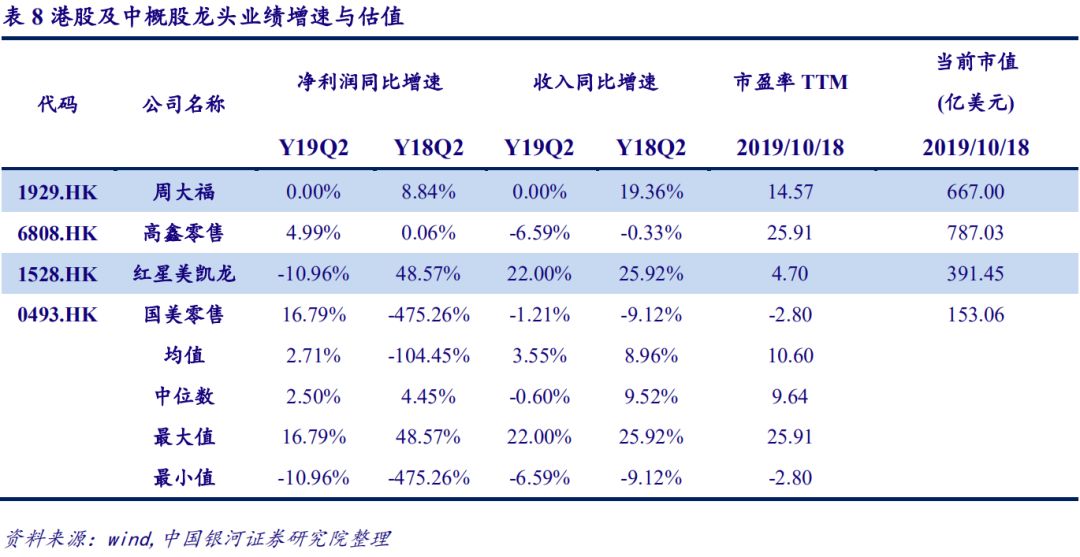

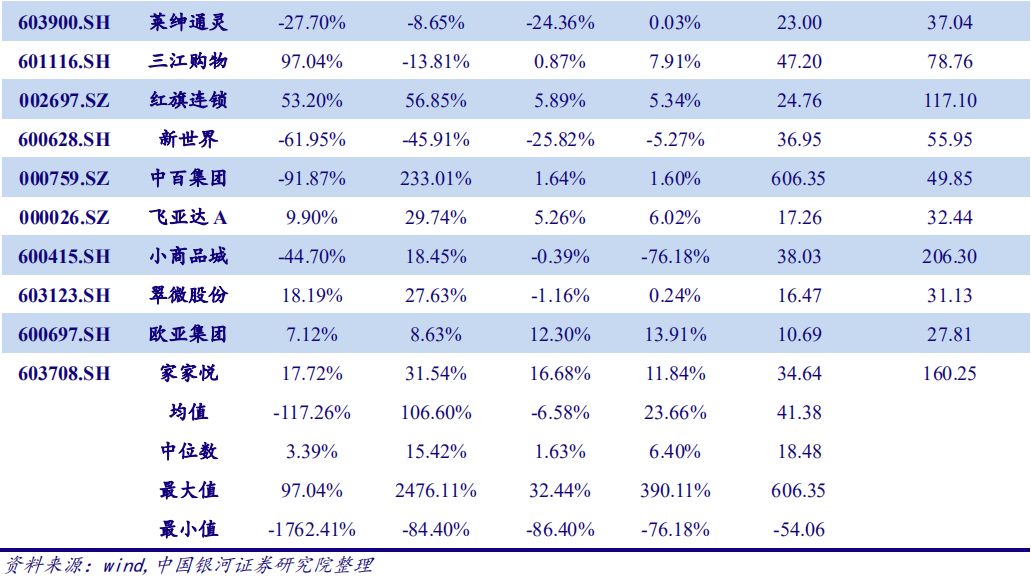

A股市场,我们列示国内市值居前的22只商贸零售行业白马股及重点覆盖公司如下表。从收入角度看,其19年第二季度收入平均降低6.52%,中位数为1.63%,多数位于-25%~12%区间;18年第二季度收入平均增速为23.73%,中位数为6.40%,多数位于0%~33%区间。从净利润角度看,29只白马股19年第二季度净利润平均降低114.49%,中位数为3.86%,主要处于-45%~32%之间,其中金洲慈航降幅为1762.41%;18年第二季度的净利润平均增速为21.18%,中位数为15.42%,多数位于-14%~57%之间。而观察其目前所对应的估值水平(以2019.10.18日计),市盈率平均为41.28倍,估值中位数为18.48倍,主要位于-54~604倍之间。

三、风险提示

新零售推进不达预期的风险;转型进展及效果低于预期的风险。

免责声明

本报告由中国银河证券股份有限公司(以下简称银河证券,银河证券已具备中国证监会批复的证券投资咨询业务资格)向其机构或个人客户(以下简称客户)提供,无意针对或打算违反任何地区、国家、城市或其它法律管辖区域内的法律法规。除非另有说明,所有本报告的版权属于银河证券。未经银河证券事先书面授权许可,任何机构或个人不得更改或以任何方式发送、传播或复印本报告。

本报告所载的全部内容只提供给客户做参考之用,并不构成对客户的投资建议,并非作为买卖、认购证券或其它金融工具的邀请或保证。银河证券认为本报告所载内容及观点客观公正,但不担保其内容的准确性或完整性。客户不应单纯依靠本报告而取代个人的独立判断。本报告所载内容反映的是银河证券在最初发表本报告日期当日的判断,银河证券可发出其它与本报告所载内容不一致或有不同结论的报告,但银河证券没有义务和责任去及时更新本报告涉及的内容并通知客户。银河证券不对因客户使用本报告而导致的损失负任何责任。

银河证券不需要采取任何行动以确保本报告涉及的内容适合于客户。银河证券建议客户如有任何疑问应当咨询证券投资顾问并独自进行投资判断。本报告并不构成投资、法律、会计或税务建议或担保任何内容适合客户,本报告不构成给予客户个人咨询建议。

本报告可能附带其它网站的地址或超级链接,对于可能涉及的银河证券网站以外的地址或超级链接,银河证券不对其内容负责。本报告提供这些地址或超级链接的目的纯粹是为了客户使用方便,链接网站的内容不构成本报告的任何部份,客户需自行承担浏览这些网站的费用或风险。

银河证券在法律允许的情况下可参与、投资或持有本报告涉及的证券或进行证券交易,或向本报告涉及的公司提供或争取提供包括投资银行业务在内的服务或业务支持。银河证券可能与本报告涉及的公司之间存在业务关系,并无需事先或在获得业务关系后通知客户。

银河证券无需因接收人收到本报告而视其为客户。本报告是发送给银河证券客户的,属于机密材料,只有银河证券客户才能参考或使用,如接收人并非银河证券客户,请及时退回并删除。

所有在本报告中使用的商标、服务标识及标记,除非另有说明,均为银河证券的商标、服务标识及标记。

银河证券版权所有并保留一切权利。

联系我们

欢迎关注

长按二维码关注

Tips

报告原文请点击“阅读原文”,文件提取码: e9ep