核心观点

主业收入、营业利润保持高增长,未来产能释放可期,维持“买入”评级

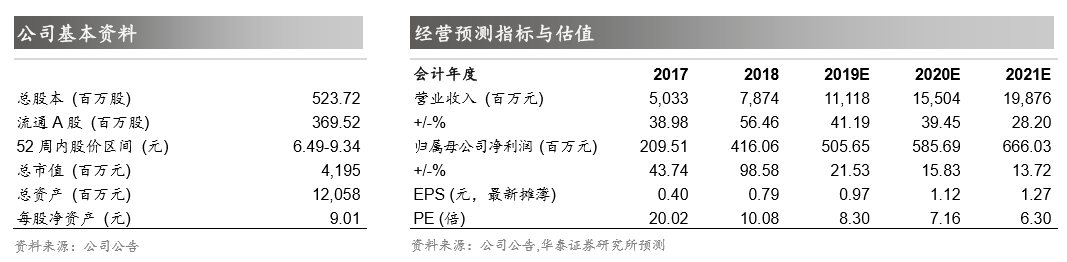

公司发布19年三季报,19Q1-3实现营收76.4亿元,yoy+47.99%,归母净利润3.38亿元,yoy+1.58%,主要系公司更改政府补助确认方式所致,Q1-3公司扣非归母净利润yoy+58%,营业利润yoy+53%,与收入增速匹配性较好,符合市场预期。我们认为公司目前处于产能快速释放时期,20-22年产能/产量提升空间仍然较大,未来收入增长有望受益于产能的快速上升及利用率提升,而若产能利用率提升顺利,公司盈利能力亦有望明显提升,维持预计19-21年EPS0.97/1.12/1.27元,认可给予19年11-12倍PE,目标价10.67-11.64元,维持“买入”评级。

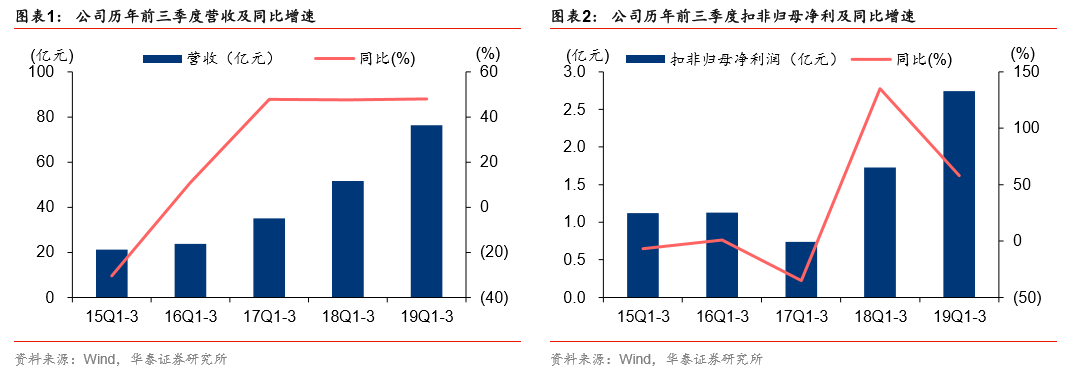

Q3单季度收入增速环比提升,前三季毛利率同比有所下降

公司19Q1/Q2/Q3营收同比增速90.5%/31.9%/40.5%,Q3增速较Q2提升,我们判断钢结构加工及工程业务均贡献较大增幅,但工程业务高增长或为阶段性现象,中长期公司收入增长驱动力或仍为加工业务的新建产能释放及利用率提升。19Q1-3公司毛利率13.27%,同比降2.8pct,但相比上半年提升0.97pct,我们认为毛利率或主要受新产能投产后较低的产能利用率及钢价下跌过程中成本确认方式影响,我们预计公司未来产能利用率提升后影响毛利率的不利因素有望减弱。前三季度公司CFO净流入1.1亿元,去年同期净流入5.3亿元,我们判断与收现比及毛利率同比下降有关。

政府补助对利润影响下降,存货周转率保持上升趋势

18Q1-3/19Q1-3公司确认政府补助2.1/0.8亿元,占归母净利润63.3%/23.6%,我们判断在更改补助确认收入方式为递延确认后,补助占公司利润的比重有望持续下行,公司盈利质量有望提升。Q3末公司应收款较年初增加0.44亿元,而15-18年Q3末应收款较年初均为减少,我们预计工程业务收入增长较快或有一定影响。前三季度公司存货周转率1.65次,同比提升0.4次,15Q1-3以来持续上升,我们认为体现公司营运能力提升。前三季度公司销售/管理/财务费用率同比下行0.57/0.88/0.62pct,收入快速增长情况下规模效应持续体现可期。

订单保持较快增长,产能为收入增长核心,维持“买入”评级

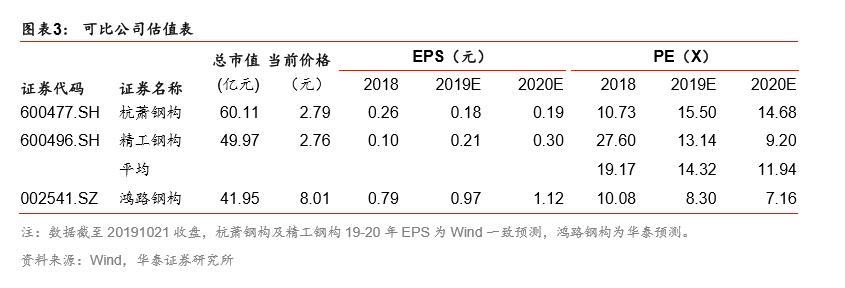

19H1公司公告新签订单同比增长52%,其中加工订单同比增长98%,Q1-3公司公告新签工程订单10.8亿元,加工订单106亿元,在手订单饱满,我们预计未来公司需求端景气度持续性较强,而收入增长的核心变量为产能扩张及利用率提升。前三季度公司扣非归母净利率3.58%,未来若产能利用率提升顺利,我们预计利润率也有望明显提升。我们暂维持原盈利预测,预计公司19-21年EPS0.97/1.12/1.27元,当前可比公司19年Wind一致预期PE14.3倍,由于公司部分利润来源于政府补助,认可给予19年11-12倍PE,对应目标价10.67-11.64元,维持“买入”评级。

风险提示:产能扩张及利用率提升不及预期;钢价大幅下跌造成存货跌价。

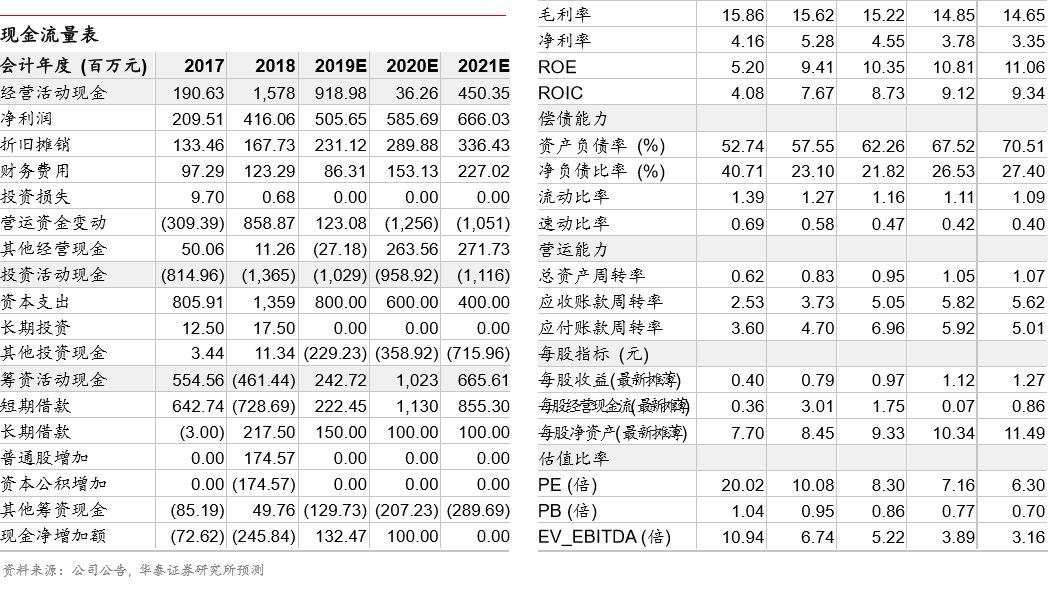

公司财务情况及可比公司估值表

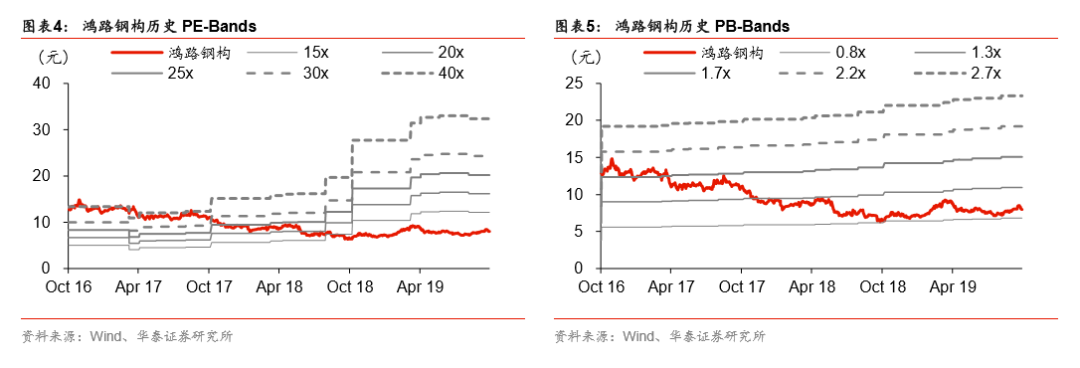

PE/PB - Bands

盈利预测

鸿路钢构近期相关报告:

【华泰建筑建材鲍荣富】鸿路钢构19年一季报点评:收入维持高增长,盈利质量有望提升

【华泰建筑建材鲍荣富】鸿路钢构18年报点评:产能如期释放,经营性现金流亮眼

【华泰建筑建材鲍荣富】鸿路钢构首次覆盖:新增产能逐渐释放,总包工程有望加速

文章来源:

本文摘编自华泰证券研究所已对外发布的研究报告,具体内容应以研究报告原文为准。订阅人不应单独依靠本研究报告中的信息而取代自身独立的判断,应自主做出投资决策并自行承担投资风险。

报告体系:

1.策略报告系列

【中期策略NO.1】建筑行业2019年中期策略:成长看设计检测,弹性选地方龙头

【中期策略NO.2】建材行业2019年中期策略:坚守优质消费建材,玻纤具长期投资价值

【年度策略NO.3】建筑行业2019年策略:短看基建托底,长看信用及融资改善

【年度策略NO.4】建材2019年策略:政策预期强化,新供给局面打开

2.财报解读系列

【财报解读NO.1】建筑行业18年报及19Q1季报总结:费用侵蚀利润,19Q2 基本面或企稳

【财报解读NO.2】建材2018年报及2019一季报总结点评:18年盈利新高,19年迎更高质量成长

【财报解读NO.3】建筑行业2018年三季报总结:设计装饰增速最快,化建改善显著

【财报解读NO.4】建材行业2018年三季报总结:水泥风景独好,家装继续探底

【财报解读NO.5】建筑行业2018年中报总结:利润放缓流出增加,设计装饰改善大

【财报解读NO.6】建材行业2018年中报总结:行业高景气延续,盈利能力创新高

【财报解读NO.7】装饰行业2018年半年报前瞻系列一:公装景气向上,业绩持续提升

【财报解读NO.8】建筑行业17年报及Q1季报总结系列二:设计景气提升,订单/人员扩张助成长

【财报解读NO.9】建材行业17年报及18Q1季报总结系列二:从销售费用率看家居建材品牌壁垒

【财报解读NO.10】建筑行业17年报及Q1季报总结系列一:业绩增速持续提升,现金流望改善

【财报解读NO.11】建材行业17年报及Q1季报总结系列一:水泥高景气,玻纤家装成长延续

3.见微知著系列

【见微知著NO.1】家装行业报告:家装格局之变,群龙逐首

【见微知著NO.2】设计行业整合提速,龙头强者恒强

【见微知著NO.3】景气周期上行,化学工程谱新篇

4.再谈建筑研究方法论系列

【再谈建筑研究方法论NO.1】建筑估值之变2017:从小为美到大而美

【再谈建筑研究方法论NO.2】行业竞争格局转变,拥抱龙头时代

【再谈建筑研究方法论NO.3】建筑财务关键指标解读及牛股追踪

【再谈建筑研究方法论NO.4】估值趋于国际化,PPP海外待突破

【再谈建筑研究方法论NO.5】拨开迷雾,再看基建/房建/工建空间

【再谈建筑研究方法论NO.6】盈虚有时,三重维度复盘建筑轮动

【再谈建筑研究方法论NO.7】宏微观两维度看建筑现金流变迁

【再谈建筑研究方法论NO.8】建筑现金流及资产构成背后商业模式解析

5.当前时点如何看建筑系列

【当前时点如何看建筑NO.1】继续超配低估值蓝筹,适当加码PPP

【当前时点如何看建筑NO.2】建筑混改添新动力,布局重点行业地区

【当前时点如何看建筑NO.3】行业基本面改善,精选盈利拐点标的

【当前时点如何看建筑NO.4】基建投资维持高位,关注化工家装

【当前时点如何看建筑NO.5】三维立体看一带一路,海外方兴未艾

【当前时点如何看建筑NO.6】PPP推动行业基本面持续改善

【当前时点如何看建筑NO.7】去杠杆背景下,PPP去往何处?

【当前时点如何看建筑NO.8】公路投资高增长,板块预期差修复在即

【当前时点如何看建筑NO.9】资金面看基建投资及公司业绩确定性

【当前时点如何看建筑NO.10】业绩确定性成长主线挖掘Q4行情

【当前时点如何看建筑NO.11】第三届PPP融资论坛十问十答

【当前时点如何看建筑NO.12】关注转债获批后正股超额收益机会

【当前时点如何看建筑NO.13】PPP稳健落地,积极配置大建筑

【当前时点如何看建筑NO.14】从历史三次基建宽松看当前机会

【当前时点如何看建筑NO.15】三大路径看历史三次基建房建共振

6.十倍成长股系列

【十倍成长股NO.1】金螳螂:历史三十倍牛股,三大因素现拐点

【十倍成长股NO.2】葛洲坝:投资/环保助成长,中国万喜正启航

【十倍成长股NO.3】东方园林:生态环保双布局,千亿园林龙头起航

【十倍成长股NO.4】苏交科:内外并举十倍股,环检加速再腾飞

7.当前时点如何看建材系列

【当前时点如何看建材NO.3】春季躁动买水泥,年后复工看周期

【当前时点如何看建材NO.4】一季度开门红,成长与价值齐飞

【当前时点如何看建材NO.5】基建重振利好西部地区水泥

【当前时点如何看建材NO.6】春季躁动买水泥,玻璃或有良好表现

【当前时点如何看建材NO.7】核心矛盾在需求,竣工首推玻璃

【当前时点如何看建材NO.8】管桩迷局:雨雪影响管桩,新开工整体承压

8.策论建材系列

【策论建材NO.1】大变局:存量崛起,增量升级

【策论建材NO.2】寻找消费属性较强的建材股

【策论建材NO.3】供给突围,推“玻”助澜

9.建材方法论系列

【建材方法论系列NO.1】水泥研究框架&海螺二十年行情复盘

【建材方法论系列NO.2】建材立体复盘暨伟星新材全梳理

【建材方法论系列NO.3】PB-ROE 模型下建材龙头的长期投资价值

10.建材细分行业解读系列

【建材细分行业解读NO.1】防水深度报告:行业加速集中,龙头再创辉煌

【建材细分行业解读NO.2】陶瓷深度报告:B端需求加快放量,首推品牌龙头【建材细分行业解读NO.3】光伏玻璃:景气度回升,平价上网重塑行业生态【建材细分行业解读NO.4】精装房利好工程模式,零售承压彰显公司能力【建材细分行业解读NO.5】石膏板周期性弱化,需求空间犹存

团队介绍:

欢迎关注和支持华泰建筑建 材研究团队!

免责声明 本公众平台不是华泰证券研究所官方订阅平台。相关观点或信息请以华泰证券官方公众平台为准。根据《证券期货投资者适当性管理办法》的相关要求,本公众号内容仅面向华泰证券客户中的专业投资者,请勿对本公众号内容进行任何形式的转发。若您并非华泰证券客户中的专业投资者,请取消关注本公众号,不再订阅、接收或使用本公众号中的内容。因本公众号难以设置访问权限,若给您造成不便,烦请谅解!本公众号旨在沟通研究信息,交流研究经验,华泰证券不因任何订阅本公众号的行为而将订阅者视为华泰证券的客户。

本公众号研究报告有关内容摘编自已经发布的研究报告的,若因对报告的摘编而产生歧义,应以报告发布当日的完整内容为准。如需了解详细内容,请具体参见华泰证券所发布的完整版报告。

本公众号内容基于作者认为可靠的、已公开的信息编制,但作者对该等信息的准确性及完整性不作任何保证,也不对证券价格的涨跌或市场走势作确定性判断。本公众号所载的意见、评估及预测仅反映发布当日的观点和判断。在不同时期,华泰证券可能会发出与本公众号所载意见、评估及预测不一致的研究报告。

在任何情况下,本公众号中的信息或所表述的意见均不构成对客户私人投资建议。订阅人不应单独依靠本订阅号中的信息而取代自身独立的判断,应自主做出投资决策并自行承担投资风险。普通投资者若使用本资料,有可能会因缺乏解读服务而对内容产生理解上的歧义,进而造成投资损失。对依据或者使用本公众号内容所造成的一切后果,华泰证券及作者均不承担任何法律责任。

本公众号版权仅为华泰证券股份有限公司所有,未经公司书面许可,任何机构或个人不得以翻版、复制、发表、引用或再次分发他人等任何形式侵犯本公众号发布的所有内容的版权。如因侵权行为给华泰证券造成任何直接或间接的损失,华泰证券保留追究一切法律责任的权利。本公司具有中国证监会核准的“证券投资咨询”业务资格,经营许可证编号为:91320000704041011J。