文章资料来源均为公司官网以及彭博等公开电话会议纪要

核心指标

经营指标:正价长期班学生人数同增54.5%,新增网点30个

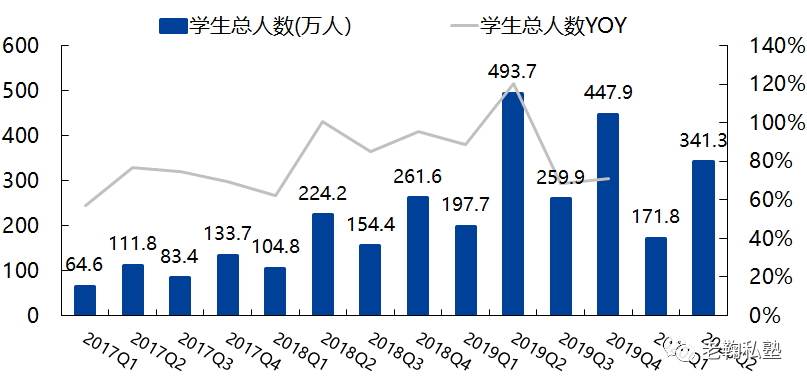

【学生总数】本季度正价长期班参培人数达341.3万人,可比口径同增54.5%,主要来自线上课程以及学而思培优小班课程的报名人数增长。(2019Q4及以前学生人数口径为学生总数,2020Q1及以后口径为正价长期班学生人数。)

注:FY2020Q1起学生人数仅统计正价长期班

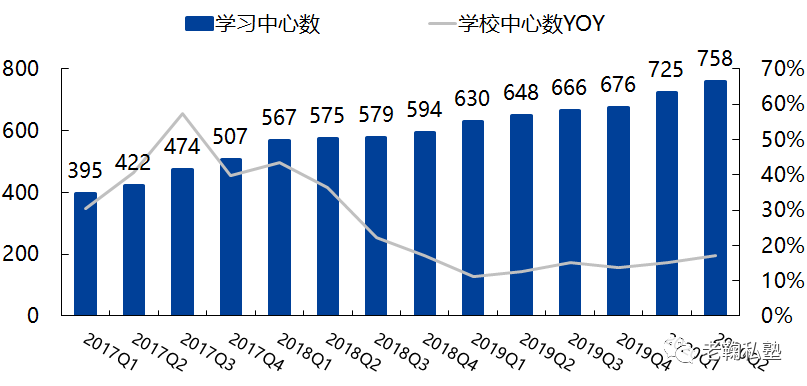

【教学网点】较上季度新增12个城市、30个学习中心,中心数同增17.0%(其中24个学而思培优小班学习中心、4个励步英语学习中心、2个一对一学习中心),新建300个培优小班教室,共有69个城市758个学习中心(538个培优小班+17个摩比+86个励步英语+114个智康一对一+3个学而思国际)。

注:图表中数据为季报数据,业绩会议中披露FY2020Q2新增30个学习中心

【分业务营收】以下均以人民币计:

学而思培优小班业务:营收占比63%(FY2019Q2占70%),营收同增24%,正价长期班学生人数同增27%。其中:线下小班营收占比89%(同增16%),线下小班营收占比11%(同增192%),线下正价长期班学生人数占比80%(同增12%),线上正价长期班学生人数占比20%(同增87%)。

学而思网校业务:营收占比16%(FY2019Q2占12%),营收同增94%,正价长期班学生人数同增134%至140万人。

智康一对一业务:营收占比8%(FY2019Q2占7%),营收同增46%。

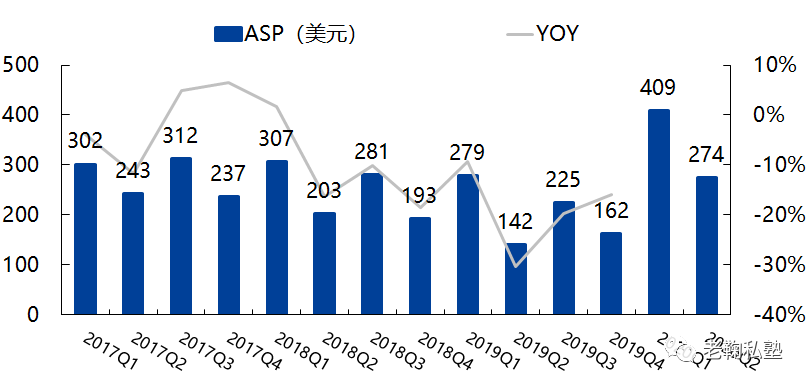

【ASP及单小时定价】以下均以人民币计:

正价长期班ASP本季度274美元;

线上正价长期班ASP同降10%,主要由于高中课程参培人数比重增加;

学而思培优小班正价长期班ASP同降3%;

学而思培优线下小班同比单位数小幅增长;

智康一对一正价长期班ASP同增10%。

注:FY2020Q1起为正价长期班培训人次ASP

财务指标:营收同增33.9%,净利同降118.7%

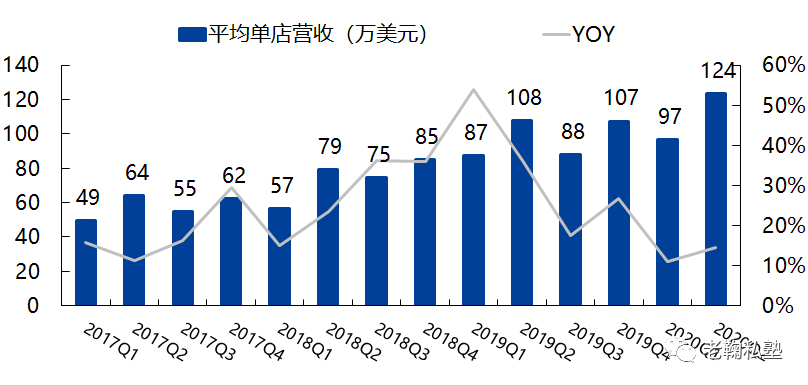

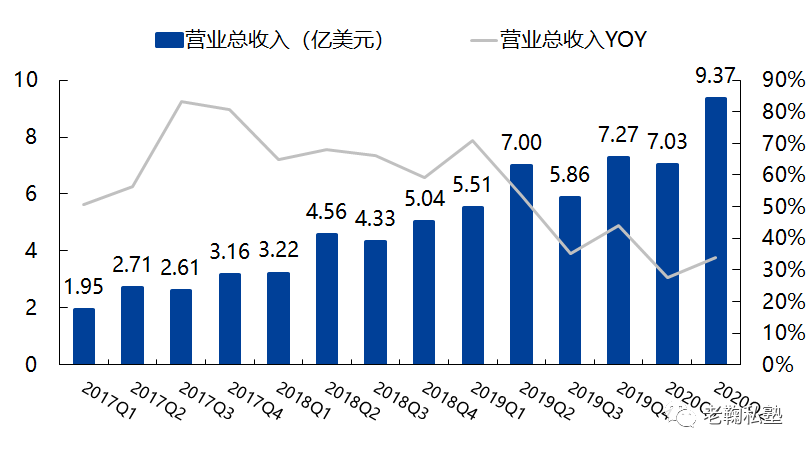

【营业总收入】本季度9.37亿美元,同增33.9%,主要来自长期正价课程学生招录人数54.5%的增长。

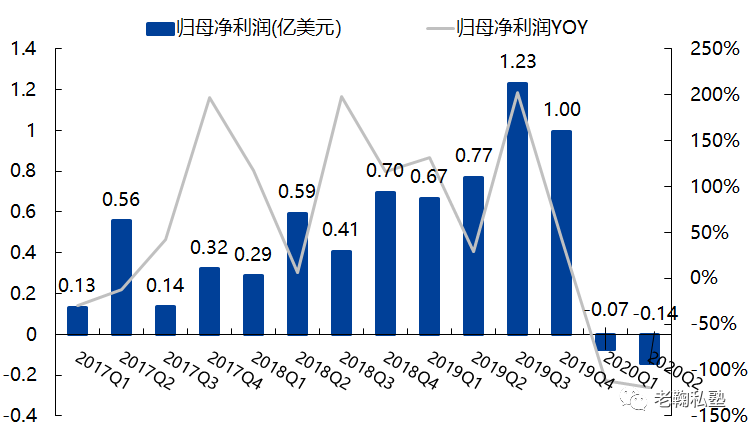

【归母净利】同降118.7%至亏损1440万美元,Non-GAAP下(不包括股权激励支出)同降84.8%至1446万美元,主要因为线上业务的营销费用的增加。

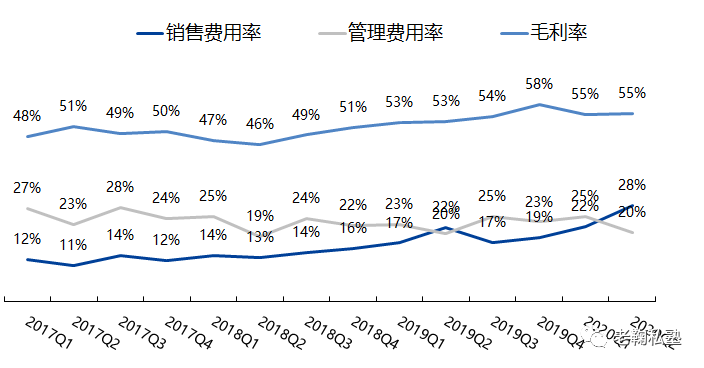

【销售&管理费用】销售费用率28.11%(去年同期21.68%),管理费用率20.29%(去年同期19.83%)。销售费用同增73.5%至2.63亿美元,主要因为线上业务的营销费用增加;管理费用同增36.9%至1.90亿美元,Non-GAAP下同增34.6%至1.66亿美元,股权激励支出同增59.4%至2890万美元。

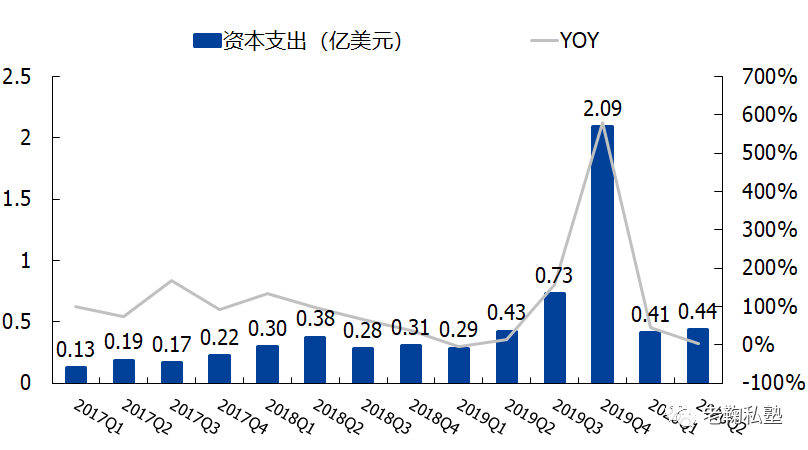

【资本支出】本季度资本开支为4370万美元,同增3%,主要原因是开设了30个学习中心

【现金情况】截至2019年8月31日,公司现金和现金等价物为12.88亿美元,短期投资2.54亿美元。

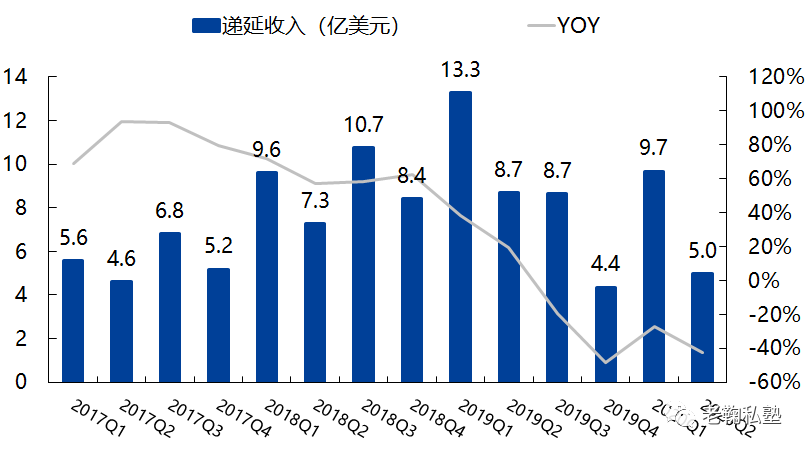

【递延收入】本季度为4.98亿美元,同降42.8%,主要由于K12监管新政下学费收取时间表的变更。

会议原文

战略要点

培优小班业务:利用线下优势和资源,在考虑长期可持续性的前提下,寻求扩展培优小班业务。

学而思网校业务:在线业务高速增长,也面临着激烈竞争和不断变化的市场动态。公司将继续投资并创新在线产品、技术和运营效率。

公开平台业务:已经与低线城市越来越多的公立学校展开合作,推广智慧教育解决方案,并且与接近2000家中小型教育机构展开公开平台业务合作,继续寻求多元化的发展机会。

展望2020Q3

FY2020Q3净收入预计8.262-8.438亿美元,同比增长41%至44%,以RMB计算同比增幅在45%-48%。以上预测考虑了人民币兑美元汇率变动的影响。

Q&A问答

Q:培优小班业务未来扩张计划?线下线下培优小班如何整合?

A:伴随监管政策出台,线下培优小班的容量扩张将趋于谨慎,FY2020Q2扩张12个新城市,未来会更加侧重提升教学管理和教学质量,容量扩张速度将有所放缓。

FY2020Q1/Q2线上培优业务营收同增165%/192%,未来还会继续扩大线上小班的容量,会利用线上技术给予线下小班学生更好的学习体验。

Q:学而思网校业务的竞争情况以及线上业务短期和长期的营收增长和利润率规划?

A:学而思网校业务FY2020Q1/Q2营收同增122%/94%,参培人数同增121%/154%。今年暑期线上教育竞争参与者增加,公司起初在营销方面落后,但后来居上,公司认为在线上营销方面经验积累已经足够成熟,在教学质量方面优于竞争对手。未来公司会平衡营销和教学质量提升,加大网校业务的投入,吸引更多学生扩大市场份额。

未来预期网校业务参培人数增速会稍高于营收增速,主要由于高中课程参培人数的增加。

Q:公司FY2020Q3的业绩预期增速高于一致预期5PCTs,背后的驱动是什么?

A:FY2020Q3以RMB计算营收同比增幅在45%-48%。培优小班Q3增速高于Q2,其中线上培优小班接近200%的高增速会持续,学而思网校业务也将保持高增速。

Q:未来财季销售费用的情况?

A:线上业务方面,Q3进行了秋季学期的线上促销活动,今年Q3的营销费用将高于去年,会对利润率形成一定压力。

Q:监管政策的最新进展情况,对公司线上线下业务有何影响?

A:线下监管政策已经落地接近一年,目前公司已经符合线下监管政策要求。线上政策方面,9月30日教育部出台政策,继续为中国在线教育的下一步和长期发展提供了政策支持。作为在线教育领先企业之一,公司非常高兴看到并欢迎在线教育法规。

Q:一线/二线/低线城市线上课程参培学生人数情况?公司向低线城市下沉的策略?

A:参加线上培优小班的学生仍以一二线城市学生为主,目前来自线下小班尚未覆盖的低线城市的线上学生仍低于20%。

目前还不能说找到向低线城市下沉的有效方法,使用线上营销的方式向低线城市下沉效果不理想,公司不急于向低线下沉,会广泛听取各种可行意见。

Q:线上教育有新的竞争者加入,是否说明线上教育壁垒比想象中的低?

A:从参与者来看,线下教育机构有50万家以上,线上教育机构少于100家,从机构数量上来看,线上线下教育壁垒不同。

线上教育不仅仅是将线下的教学模式搬到线上,以直播/录播的形式呈现,而是需要探索新的教学模式。公司会继续投资于线上教育技术,提高线上教育壁垒。

Q:暑期促销课程的转换率和正价课程的续班率情况?

A:今年线上转换率维持在去年的水平,续班率有个位数的小幅增长。

Q:FY2020Q3培优小班业务营收增速有多少源自课程安排的调整?

A:去年教师需要参加考试,今年由于该因素将带来3%-5%的营收增长。Q2培优小班业务营收同增24%,不考虑该课程安排调整,Q3的培优小班营收增速仍将高于Q2。

Q:公司今年暑期营销支出大幅增长,如何评价暑期营销的效果?Q3和Q4的营销预算是怎样的?

A:公司在暑期营销方面最初落后,营销团队快速反应后来居上,但是转化率相较去年和竞争对手都没有明显提升。公司认为未来需要更多种提升营销效率的方式。

Q3的营销支出仍将使公司利润在短期内承压,但是长期对公司有益,Q4需要根据市场的竞争情况来决定营销支出的规模,现在尚未制定具体计划。

风险提示:行业规范政策趋严,合规成本上升影响整体利润率水平;招生政策改革,升学培训意愿恐降温。

近期重点报告

【最新点评】

※ 中教控股:收购澳洲国王学院,海外首单收购落地

※ 中报总结:职教/信息化/高教三大主线表现靓丽

※ 希望教育 | 19中报:内生稳步外延提速,收购银川学校

※ 中国东方教育 | 19中报:次新校成熟,核心品牌盈利改善

※ 佳发教育 | 19中报:智慧教育快速增长,盈利能力持续提升

※ 中国科培 | 19中报:内生增长强势,经营效率提升

※ 中公教育 | 19中报:赛道品类升级,模式迭代助力

※ 民生教育 | 19中报:学生增长良好,收购相关费用影响利润

【深度报告】

※ 新东方在线:背靠集团,线上进击

※ 视源股份:多维场景,智屏共显

※ 中国东方教育:职教龙头,蓄势待发

※ 开元股份:会计为纲,多元起航

※ 中公教育:以梦为马,职教龙头扬帆

※ 佳发教育:标准化考点为基,智慧教育领军落地者起航

※ 三垒股份:收购美吉姆,领跑早教赛道

【行业专题】

※【国盛教育 | 政策】职教发展再落新策,产教融合路径明晰

※ 【国盛教育 l 深度】民办高教:内外双驱,路径分明

※ 在线教育政策点评:线上迎来规范时期,主基调不变

※ 义务教育政策点评:深化均衡,静观其效

※【国盛教育 l 政策】重拳出击,就业为本

※ 艰难的平衡—教育产业2019年投资策略

※ 中期策略:沉舟侧畔,柳暗花明

【论坛嘉宾集锦】

※ 东方优播CEO小狼:K12在线教育的发展机会

※ 恒企教育创始人江勇:职教培训的跨赛道成长

※ 国美吉姆CEO刘俊君:早教行业的发展空间及运营经验

※ 掌门1对1吴佳峻:AI赋能,拓宽教培行业新空间

※ 奥威亚杜炫杰博士:智慧应用,赋能教学

鞠兴海

S0680518030002

juxinghai@gszq.com

邵璟璐

S0680518030006

shaojinglu@gszq.com

赵雅楠

ynzhao@gszq.com

特别声明:《证券期货投资者适当性管理办法》于2017年7月1日起正式实施。通过微信形式制作的本资料仅面向国盛证券客户中的专业投资者。请勿对本资料进行任何形式的转发。若您非国盛证券客户中的专业投资者,为保证服务质量、控制投资风险,请取消关注,请勿订阅、接受或使用本资料中的任何信息。因本订阅号难以设置访问权限,若给您造成不便,烦请谅解!感谢您给予的理解和配合。

重要声明:本订阅号是国盛证券教育团队设立的。本订阅号不是国盛教育团队研究报告的发布平台。本订阅号所载的信息仅面向专业投资机构,仅供在新媒体背景下研究观点的及时交流。本订阅号所载的信息均摘编自国盛证券研究所已经发布的研究报告或者系对已发布报告的后续解读,若因对报告的摘编而产生歧义,应以报告发布当日的完整内容为准。本资料仅代表报告发布当日的判断,相关的分析意见及推测可在不发出通知的情形下做出更改,读者参考时还须及时跟踪后续最新的研究进展。

本资料不构成对具体证券在具体价位、具体时点、具体市场表现的判断或投资建议,不能够等同于指导具体投资的操作性意见,普通的个人投资者若使用本资料,有可能会因缺乏解读服务而对报告中的关键假设、评级、目标价等内容产生理解上的歧义,进而造成投资损失。因此个人投资者还须寻求专业投资顾问的指导。本资料仅供参考之用,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主作出投资决策并自行承担投资风险。

版权所有,未经许可禁止转载或传播。