本期投资提示

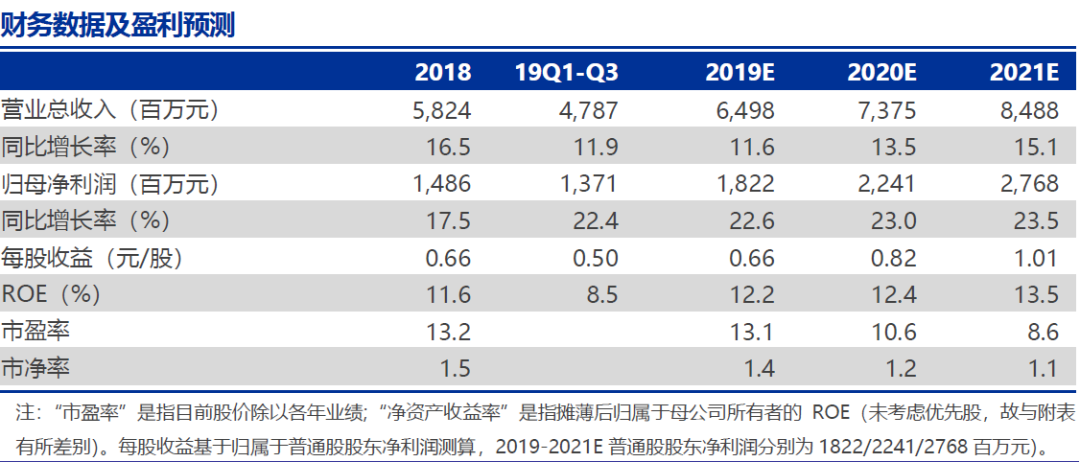

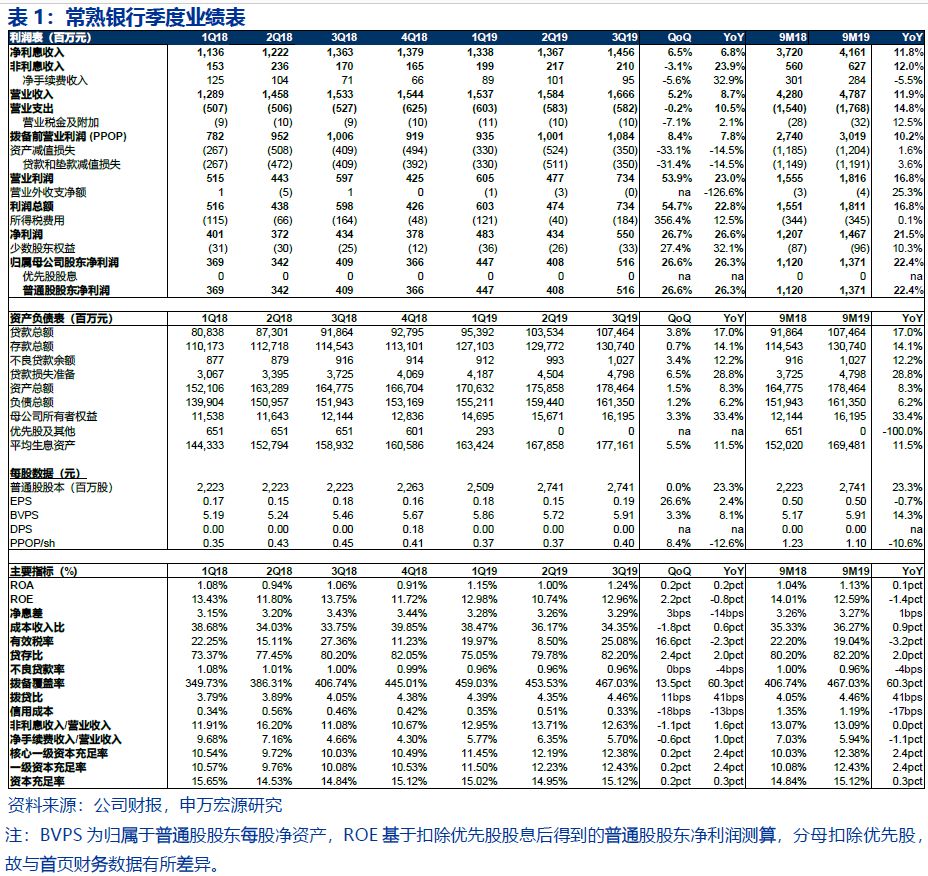

事件:常熟银行2019年前三季度实现营业收入48亿元,同比增长11.9%,实现归母净利润14亿元,同比增长22.4%,较中报(20.2%)进一步提升,超出我们的预期;3Q19不良率季度环比持平于0.96%。

面对大行的竞争,常熟银行选择错位竞争、相机抉择的策略,上半年夯实存款基础,下半年小微信贷投放重回轨道。截至3Q19,常熟银行贷款同比增长17.0%,其中对公贷款、零售贷款分别同比增长12%和22%,零售贷款占比季度环比提高1.7个百分点至51.4%。上半年由于大行在普惠金融领域贷款投放较为强劲使得常熟银行新增零售贷款投放占比下降的担忧已然缓解,3Q19新增贷款96%投放至零售贷款(1H19为39%),个人经营性贷款季度环比增长6%至360亿,占总贷款比重季度环比提升0.7个百分点至33.5%。与此同时,常熟银行继续深耕小微客群,100万(含)以下贷款客户数、贷款规模均增长较好,客户数较年初增长5.1%至25.5万户,占总贷款客户数比重高达95%,贷款规模较年初增长12%至414亿,户均贷款规模仅为16万。常熟银行始终坚持服务小微客户的战略不动摇,上半年短暂的调整信贷投放策略、聚焦存款增长更体现其管理层面对外部环境的灵活性。

净息差回升超预期,长期深耕小微、聚焦个人经营贷的发展战略赋予常熟银行高于同业的息差水平。根据我们的测算,常熟银行3Q19净息差季度环比提高3bps至3.29%,本身绝对水平领先同业,三季度有所回升超出我们的预期。我们认为常熟银行三季度净息差回升得益于资产、负债两端的结构优化,一方面,常熟银行深耕小微领域多年,贷款定价能力尤为突出,三季度资产端加大零售贷款,尤其是个人经营性、个人消费性等高定价贷款的投放利好资产端收益率,3Q19新增贷款96%投放至零售贷款;另一方面,上半年常熟银行以主动经营存款的战略为主,偏高成本的零售定期存款增量较大,而下半年常熟银行新增存款以活期存款为主,新增对公活期、零售活期存款占总新增存款的比重分别为100%和123%,活期存款占比季度环比提升2个百分点至39%,恢复至年初水平,存款结构优化是净息差回升的另一大动因。我们认为,常熟银行凭借其坚守的小微战略与灵活的经营策略,净息差有望保持优于同业的水平。

资产质量始终保持优异,拨备覆盖率进一步提升。截至3Q19,常熟银行不良率季度环比持平于0.96%,连续四个季度保持低于1%的水平。根据测算,常熟银行3Q19加回核销不良生成率季度环比下降76bps至34bps,累计角度看,19年前三季度加回核销不良生成率同比下降2bps至52bps,不良生成保持低位稳定。先行指标看,关注类贷款规模及占比双降,3Q19常熟银行关注类贷款规模季度环比下降1.7%至17亿,关注类贷款率季度环比下降9bps至1.63%。与此同时,常熟银行进一步夯实拨备实力,3Q19拨备覆盖率季度环比提高13.5个百分点至467%,大幅领先行业平均水平。

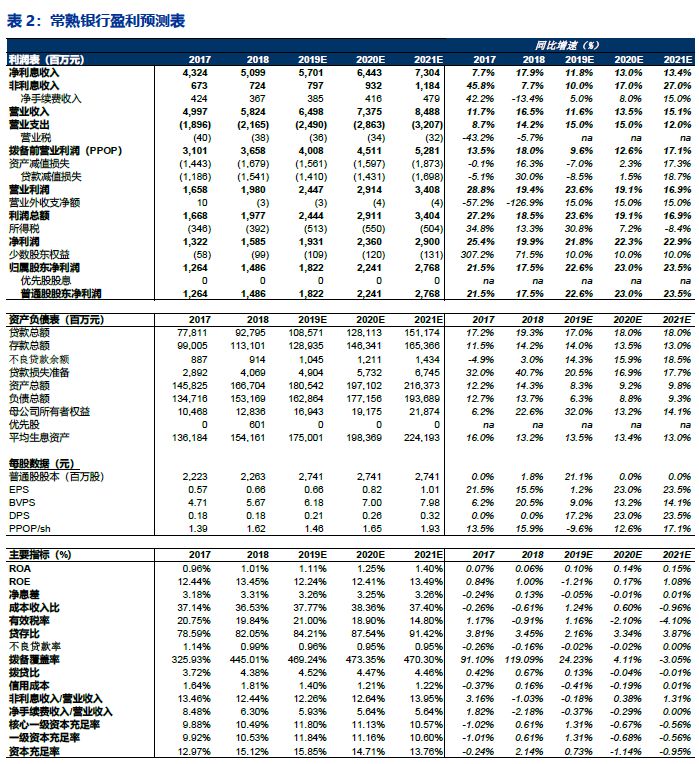

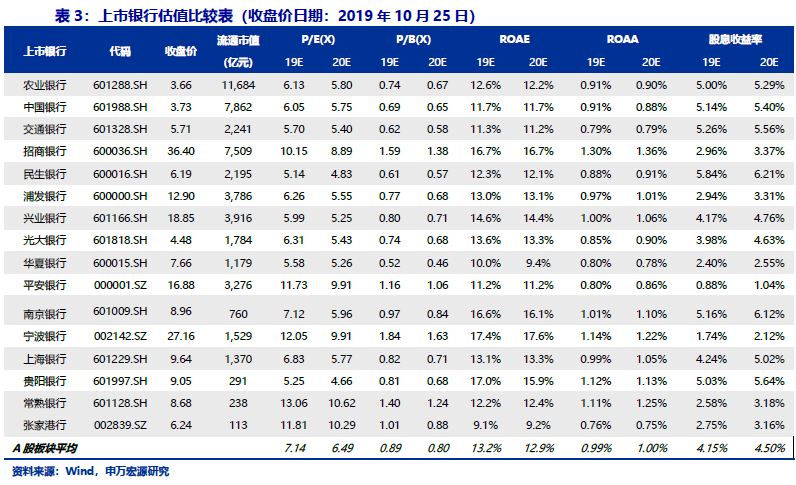

投资建议:三季度小微投放重回轨道,业绩增速提升,净息差回升超出预期,资产质量继续保持优异水平,高息差低不良的向好趋势继续深化。长期来看,常熟银行这样有已验证小微服务能力的银行是金融供给侧改革的核心受益者。预计2019-2021年归母净利润分别同比增长22.6%、23.0、23.5%(调高2019年盈利预测,原19-21年归母净利润增速预测为22.2%、23.0%、23.5%,小幅调高2019年净息差预测),当前股价对应19年1.4倍PB,维持买入评级和首推组合。

风险提示:经济大幅下行引发行业不良风险。